Saber como vender seguros de vida de maneira eficiente se tornou uma das questões mais relevantes para os corretores, especialmente com as mudanças sofridas pelo mercado em decorrência do novo coronavírus.

O aumento significativo pela procura desse tipo de serviço está gerando novas oportunidades, uma vez que os planos também passaram a considerar as eventuais consequências da pandemia.

Mesmo com a grande demanda, ainda é fundamental saber como fazer uma cotação de preços realmente atrativa e destacar os benefícios dos planos disponíveis para garantir mais relevância perante a concorrência.

Para ajudar você e sua corretora neste momento, a seguir, vamos elencar as 5 melhores dicas sobre como vender seguros de vida e elaborar cotações que lhe garantam os melhores resultados!

Confira 5 dicas sobre como vender seguros de vida e fazer uma cotação de preços perfeita

Conhecer todos os detalhes sobre aquilo o que é vendido e saber adequá-los às necessidades do público é indispensável para um bom desempenho de vendas em qualquer segmento.

No caso das corretoras, por mais que cada empresa tenha as suas próprias peculiaridades e diferentes perfis de clientes, existem alguns cuidados que podem fazer toda a diferença para agregar mais conversões. Confira as 5 principais orientações sobre como vender seguros de vida:

1. Tome cuidado com as expectativas

Fazer uma cotação de preços efetiva depende de um bom gerenciamento de expectativas. Ou seja, ao ler a proposta de venda, o consumidor deve reconhecer resultados que realmente atendam às suas necessidades.

O principal objetivo nesta etapa inicial é fazer com que o cliente em potencial perceba o valor agregado do seguro de vida.

Isso depende de uma apresentação com escopo bem definido. Portanto deve resumir de maneira simples os objetivos e vantagens do plano ofertado.

2. Entenda seu cliente

Quem busca por um seguro, na verdade está interessado nos benefícios que ele oferece e nos problemas que ele resolverá quando alguma adversidade acontecer.

Com isso em mente, a sua proposta deve ser totalmente orientada pelas “dores” de quem irá recebê-la – o que demanda um pleno entendimento do público e de tudo aquilo o que ele espera ao escolher um plano de seguro.

O ponto principal é ofertar uma solução que se encaixe na realidade de quem a busca, de maneira que ela seja realmente atrativa. Nesse sentido, isso seria impossível se não houvesse um conhecimento profundo sobre os clientes.

3. Venda o propósito do seguro de vida

Assim como é importante gerenciar as expectativas dos consumidores, também é indispensável que eles reconheçam os propósitos daquilo o que é ofertado para eles.

Sendo assim, no ato de vender seguros de vida, fuja de termos técnicos e burocráticos que não agreguem uma visão positiva do plano em questão.

A sua oferta diz respeito aos benefícios que o serviço oferece, não aos seus pormenores operacionais.

Sabendo disso, ao conversar com um cliente, ou mesmo ao divulgar seus seguros, mantenha o foco na segurança que seu propósito agrega. Assim como na tranquilidade que garantem, no cuidado que representam para as pessoas, entre outros benefícios semelhantes!

4. Mantenha uma boa relação com o seu consumidor

Mais que clientes, as pessoas querem se sentir amparadas e representadas pelos serviços em que confiam.

Antes da própria venda, demonstre que você está sempre à disposição para tirar dúvidas, fornecer informações e garantir o melhor plano possível para o consumidor em questão.

Durante a conversão, garanta mais facilidades durante o processo de aquisição, mostrando também que você trabalhou para garantir os melhores preços e condições para o caso específico do seu segurado.

Quando o seguro já foi adquirido, mantenha-se sempre em contato. Assim, demonstra estar pronto para resolver problemas, realizar eventuais adequações e representar as demandas do cliente junto à seguradora.

Uma boa relação faz com que os consumidores se mantenham fiéis à sua empresa e busquem por ela quando tiverem novas necessidades.

Além disso, esses indivíduos se tornam verdadeiros representantes da sua corretora, indicando-a para amigos e familiares sempre que possível.

5. Seja mais digital

Nos dias de hoje, é impossível manter o bom desempenho de um negócio sem que ele esteja alinhado ao mundo digital.

Mais que garantir uma boa presença e amplos canais de atendimento em plataformas online, como redes sociais ou no próprio site da empresa, é preciso que a tecnologia também seja uma aliada no próprio gerenciamento e operacionalização da corretora.

Para vender seguros de vida e fazer uma cotação de preços de maneira realmente atrativa, existem cotadores automatizados, que fazem os cálculos dos planos em questão de segundos.

Com esse tipo de solução, você agrega pontos como:

- agilidade no atendimento aos clientes;

- elaboração de orçamentos personalizados;

- garantia a segurança das informações;

- além de auxiliar nos processos com uma operação totalmente online, com compartilhamento e preenchimento automático dos dados.

E você, já sabia como vender seguros de vida com mais eficiência? Se gostou das nossas dicas sobre como fazer uma cotação de preços e quer ficar por dentro de mais informações sobre o assunto, continue acompanhando nosso blog!

Se as coberturas de seguro de vida são fontes de discussões e eventuais dúvidas entre usuários e os próprios corretores, a atual pandemia do novo coronavírus fez com que os seus principais detalhes e aplicações tomassem o centro dos debates.

No segmento, até então, os casos de pandemia eram excludentes de responsabilidade civil – o que eliminaria a cobertura dos segurados afetados por condições como a da COVID-19.

Reconhecendo a gravidade da situação, porém, os representantes públicos e do próprio setor de seguros passaram a buscar por dispositivos legais que invalidassem essa lógica, dada a necessidade de amparo à população.

Para compreender melhor os resultados desse movimento, descubra como as coberturas de seguro de vida passaram a considerar os afetados pela pandemia.

Além disso, entenda como elas funcionam e saiba mais sobre a sua importância, a seguir.

As coberturas de seguro de vida incluem o coronavírus?

No dia 20 de maio de 2020, o Senado Federal aprovou um projeto de lei que inclui mortes causadas pelo novo coronavírus nas coberturas de seguro de vida. Com a nova regra, as operadoras serão obrigadas a pagar o valor previsto no seguro em até dez dias após a data de entrega de toda a documentação comprobatória.

Agora é vedado, tanto aos planos de saúde quanto aos seguros de vida, o cancelamento ou a suspensão de contratos por falta de pagamento ao longo de todo o estado de emergência de saúde pública.

Mesmo quando a apólice conta com restrições para esse tipo de caso, os seguradores não podem mais se isentar do pagamento dos seguros em mortes ocasionadas pela COVID-19.

Essa conquista é resultado não só do clamor popular em prol das famílias das vítimas da pandemia, mas do próprio segmento das seguradoras, que reconhecem que as antigas restrições para esses casos não condizem com a gravidade da atual situação.

Antes da aprovação do projeto de lei, a Federação Nacional dos Corretores de Seguros Privados e de Resseguros, de Capitalização, de Previdência Privada, das Empresas Corretoras de Seguros e de Resseguros (Fenacor) já tinha iniciado um movimento para estender as coberturas de seguro de vida aos casos de coronavírus.

Os principais representantes do mercado aderiram à campanha, mostrando o protagonismo das corretoras na proteção e amparo à população, principalmente em momentos de crise.

Agora que você já sabe que as coberturas de seguro de vida são válidas também para o novo coronavírus, descubra os principais aspectos sobre o seu funcionamento!

Como vão funcionar as coberturas de seguro de vida nos casos de COVID-19?

Com as mudanças citadas acima, aqueles que já contavam com seguro de vida antes da pandemia ficam livres de carência sobre as coberturas ligadas ao coronavírus.

Já para os indivíduos que ainda pretendem contratar um plano, o mais indicado é levantar todas as condições junto às seguradoras ou corretores, já que os procedimentos em relação às carências são variáveis.

Em casos de mortes pela COVID-19, é papel da seguradora pagar a indenização estipulada em contrato às famílias e demais beneficiários previstos na apólice.

As despesas médicas e assistência funeral, por sua vez, não vale como itens obrigatórios, mas sim coberturas adicionais que podem ser incluídas no contrato, caso haja o interesse.

Com a importância de conhecer bem o acordo estabelecido junto aos corretores em mente, entenda porque contar com um bom seguro de vida no seu dia a dia!

Qual é a importância do seguro de vida na pandemia?

Oferecer um bom seguro de vida é indispensável para garantir mais tranquilidade e toda a segurança necessária aos seus clientes.

Se antes esse tipo de cuidado já era importante, com a atual pandemia do coronavírus, ele representa uma necessária proteção ao seu cliente frente aos riscos e incertezas desse momento.

Nada vale mais para o segurado do que a certeza de que, mesmo se alguma fatalidade acontecer com ele, seus familiares conseguirão prosseguir com uma vida confortável e boas condições gerais.

Mais do que isso, dependendo do contrato que você oferecer, é possível garantir a saúde financeira mesmo durante tratamentos caros, ou ainda seguir com as atividades profissionais em situações de invalidez.Se você também acha que as coberturas de seguro de vida são fundamentais e gostou de conhecer os direitos dos segurados frente à COVID-19, continue de olho em nosso blog!

Acreditar que as tecnologias ou as novas Insurtechs podem ser uma ameaça ao mercado de seguros é um grande mito que precisa ser desvendado. Ter medo do que vem por aí pode ser uma grande barreira para o crescimento da sua corretora.

Neste artigo você encontrará algumas dicas de como domar esse bicho-papão da tecnologia e, melhor, como usá-la a seu favor.

O mercado de seguros sempre acompanhou a tecnologia

O novo assusta e gera uma reação defensiva muito comum em mercados e em pessoas.

Pense bem: toda vez que alguma novidade aparece, nossa primeira reação é criticar ou duvidar. Isso acontece porque nós nos acostumamos com o conforto, ou seja, se algo está funcionando bem da maneira que está, para quê mudar?

Assim como temos essa reação natural, quando uma tecnologia é aplicável e útil, rapidamente mudamos essa visão e passamos a utilizá-la para potencializar nossa produção.

Mesmo que você não tenha notado, no mercado de seguros isso já aconteceu inúmeras vezes e, em todas elas, as tecnologias trouxeram produtividade, lucratividade e qualidade de vida para quem trabalha nesse mercado.

Exemplos simples dessa mudança é a forma de calcular um seguro. Há pouquíssimo tempo era muito comum que cada corretor recebesse, mensalmente, uma montanha de disquetes para atualizar o sistema de cálculo e poder gerar orçamentos de seguro. Hoje, com as tecnologias atuais, é impensável uma atitude dessas, pois praticamente todos os sistemas estão online.

O segredo para entender essa mudança é saber que a transição não foi fácil! No início, as atualizações online demoravam muito e poucos corretores sabiam como fazê-las, mas nem por isso elas deixaram de ser implantadas e hoje funcionam muito bem.

Novas tecnologias para o mercado de seguros

Adaptar-se às novas mudanças e aplicá-las em sua empresa pode ser o caminho para gerar mais clientes e maior lucratividade da sua corretora, mas o que vem por aí que pode auxiliar o corretor de seguros disposto a se engajar nessa tarefa?

Focar primeiramente no problema a ser resolvido pode ser uma boa estratégia!

Antes de buscar as tecnologias, foque na análise da sua corretora e entenda o que você precisa fazer para melhorar sua produtividade. Com o resultado você pode aplicar uma série de novas tecnologias voltadas para o mercado de seguros e alavancar suas vendas!

Tecnologias de gestão

Uma das áreas mais impactadas pela tecnologia é a gestão das corretoras.

Aqui vale uma pausa para definir o conceito de gestão. Há muito tempo, gestão deixou de ser a simples administração das tarefas básicas de uma empresa e passou a incorporar o controle através de outros focos, como o da estratégia, por exemplo. Gerenciar não é somente manter a empresa em funcionamento, mas sim estabelecer seu propósito, seu foco e, principalmente, sua estratégia de crescimento.

Neste ponto a tecnologia entra com tudo para facilitar esse novo modelo de gestão.

O mercado de seguros, principalmente a corretagem, é extremamente burocrático, pois quando lidamos com o patrimônio de terceiros todo cuidado é pouco. Desse modo, administrar essa burocracia acaba tomando um tempo que deveria ser dedicado às tarefas mais estratégicas do corretor. Por isso, muitos corretores acabam vendo sua produção diminuir e não conseguem identificar onde estão errando.

Fato é que eles estão errando exatamente em não utilizar a tecnologia de gestão que hoje é capaz de otimizar a captação de informações diretamente da seguradora, cadastro no sistema de gestão e geração de relatórios de desempenho da corretora de forma automática.

O corretor que poupa todo esse tempo de tarefas simples tem mais tempo de se dedicar a refletir quais produtos irá investir, como irá investir e, o principal, se relacionar com seu cliente.

É preciso se adaptar

Assim como nos adaptamos à mudança do disquete para o online, a mudança do trabalho manual para a otimização pela tecnologia é uma barreira. Vale refletir sobre os benefícios que a tecnologia pode trazer para o mercado de seguros e, principalmente, ousar testá-las. Lembre-se que a maioria das tecnologias já criadas caiu no esquecimento, mas aquelas que realmente vingaram, favoreceram os que primeiro aderiram a ela.

Otimize a produtividade da sua corretora através da tecnologia. Conheça agora mesmo a Segfy, plataforma 100% online para corretores de seguros, acesse e experimente gratuitamente.

Termos em inglês viraram moda e, muitas vezes, são usados para mascarar ações e empresas que sempre estiveram por aí mas com outro nome, porém, nem tudo é assim. As Insurtechs são uma das mudanças do mercado que chegaram para ficar e o corretor que não ficar atento pode perder grandes oportunidades e, até mesmo, perder sua produção para a concorrência!

Então que tal conhecer um pouco desse universo e saber como e quais delas podem ser úteis para você e sua corretora?

Afinal, o que são as Insurtechs?

A palavra Insurtech vem de outras duas palavras em inglês: insurance, que significar seguro, e technology, que significa tecnologia, ou seja, em sentido literal uma empresa denominada Insurtech nada mais é aquela que oferece soluções para o mercado de seguros através da tecnologia, porém não é bem assim.

Hoje as Insurtechs são muito mais que isso. O termo virou sinônimo de empresas que, usando a tecnologia, agregam valor à cadeia de consumo do seguro. Traduzindo em termos práticos, são empresas que, direta ou indiretamente, fazem com que o consumidor compre mais, compre melhor e fique mais satisfeito com o que comprou no mercado de seguros.

É importante aqui frisar que esse objetivo pode ser alcançado de forma direta, ou seja, atuando em contato com o consumidor final, ou de forma indireta, influenciando em um dos passos da cadeia de vendas. É aí que entram as principais Insurtechs que podem ajudar o corretor de seguros a se tornar um verdadeiro campeão de vendas.

Insurtechs voltadas aos corretores de seguros

Como intermediários, os corretores de seguros foram acumulando muitas tarefas que fazem parte de todo o processo de venda de um seguro. Tanto é que muitos deles hoje já se queixam que o tempo fica escasso para tarefas mais estratégicas da corretora.

Nesse ponto é que entram as Insurtechs mais voltadas à gestão dos corretores. Atuando no problema da burocracia que existe no mercado de seguros, essas empresas vêm com a proposta de eliminar ou otimizar tarefas dos corretores, poupando tempo para que se dediquem a outras tarefas.

A insurtech Segfy, por exemplo, se propõe a, não somente administrar os documentos e processos dentro de uma corretora, mas também buscar e integrar informações de forma automática com as seguradoras. No passado, os corretores eram acostumados a receber as propostas e apólices de modo físico e a passar todas as informações para seus sistemas de gestão. Hoje, utilizando uma solução como a Segfy por exemplo, esse corretor avança diretamente para a fase de conferência, pois as informações já foram cadastradas pelo sistema que as buscou de maneira online na seguradora.

Já na área comercial, uma Insurtech que tem se destacado entre os corretores é a Cliente Agente. Através dela é possível remunerar seus clientes por indicações que façam em seus círculos de convivência. Tudo é feito através de uma plataforma digital. Isso nada mais é que um dos conceitos mais difundidos na área de inovação: o cashback. Seu cliente, que já confia em seu trabalho, tem uma série de amigos com o mesmo perfil, então por que não usá-lo para divulgar seu trabalho e remunerá-lo por isso?

Já na outra ponta da jornada do seu cliente, ou seja, no pós-venda, não é diferente. Insurtechs surgem com o propósito de administrar tarefas que antes eram centralizadas pelos corretores, tornando sua operação mais leve e produtiva. É o caso da Regula, por exemplo, que através de uma linguagem simples atende os clientes dos corretores na hora de um sinistro, auxiliando-os em todas as fases até a efetiva indenização.

Evoluir é adaptar

Não restam dúvidas de que para surfar nessa nova onda de tecnologia e inovação é preciso se adaptar, e essa talvez seja a parte mais difícil do processo. A adaptação é um processo que envolve antes de tudo coragem, conhecimento e dedicação, mas não se engane. Ultrapassado esse ponto, as Insurtechs estão aí para ajudar e podem revolucionar o modo como os corretores atuam.

Saiba como adaptar sua corretora às novas tecnologias do mercado de seguros!

Você já ouviu a famosa frase: "Tempo é dinheiro"? Benjamin Franklin estava certo, inclusive a frase serve para o mercado de seguros de hoje! Está confuso? Então veja as vantagens que sua corretora terá na lucratividade e produtividade se tratar com antecedência o vencimento da apólice de seguros.

Clientes insatisfeitos?

Já reparou que, para a grande maioria dos clientes, tratar o vencimento da apólice é algo que desperta pouco interesse? Infelizmente, em nosso país há uma cultura de que o seguro é um mal necessário, quando não é.

Então o que fazer para contornar essa cultura e superar esse problema? O primeiro passo é evitar situações nas quais seu cliente ficará insatisfeito com o processo de vencimento da apólice.

Toda vez que ele enfrenta um problema, por menor que seja, cria uma imagem de burocracia e desconforto em relação ao seguro e a sua corretagem. Evitar esses problemas e fazer com que o processo de vencimento de uma apólice seja mais agradável é o primeiro passo para que o cliente mude essa visão.

Antecipe-se ao vencimento da apólice

A forma mais eficaz de transformar o processo de renovação de uma apólice em algo mais agradável é antecipar a negociação. Negociar com o cliente bem antes do vencimento da apólice tem inúmeras vantagens.

Uma delas é que você diminui a chance de pegar seu cliente em um momento financeiro mais complicado. Não que ele não possa estar passando por isso, no momento da data da renovação, porém, se ele sabe com antecedência que terá que desembolsar aquele valor para renovar a apólice, ele poderá se programar, evitando o impacto financeiro das parcelas em sua conta.

Essa situação é tão comum que todo corretor já ouviu uma frase do tipo: "Mas a fatura do meu cartão fecha dois dias depois do vencimento da apólice, posso renovar depois do fechamento da fatura"? Veja bem, não é que ele não queira comprometer seu limite ou que não tenha o dinheiro, mas sim que ele já está com a fatura tão alta que a parcela do seguro irá complicá-lo.

Com a negociação antecipada, talvez ele tivesse deixado outra compra para depois e aceitado mais facilmente o parcelamento que você propôs.

Outro fator importante é que você terá mais chances de contatar seu cliente. É comum vermos corretores de seguros desesperados pelo fato de o vencimento da apólice do seu cliente estar se aproximando e ele sequer conseguir fazer contato com o mesmo. Entrando em contato 15 ou 20 dias antes do vencimento da apólice, a chance dessa situação ocorrer é bem menor.

Por último, mas não esgotando todas as vantagens de antecipar a negociação com seu cliente, uma das grandes vantagens de se antecipar ao vencimento da apólice está relacionada à vistoria do veículo. Quando o cliente dá o "ok" muito próximo ao vencimento da apólice, o processo de vistoria e análise da companhia ocorre já na nova vigência. Isso significa que, caso ocorra uma recusa ou qualquer outro problema, o veículo ficará descoberto.

Se essa negociação ocorre dentro da vigência da apólice anterior, o cliente continuará coberto e você terá tempo e tranquilidade para resolver a situação.

Sua atitude no vencimento da apólice é seu diferencial

Lembre-se: por mais que o trabalho do corretor tenha muito mais objetivos que o recebimento da comissão, essa é a única fonte de renda da sua corretora e, toda vez que uma apólice não é renovada, você sente isso no caixa. Criar métodos e técnicas para aumentar o número de apólices renovadas é uma da formas de proteger a produtividade da sua corretora.

Ainda sofrendo com a perda de renovações em sua corretora? Então venha conhecer o Segfy gestão, descubra como automatizar esse processo pra não perder mais nenhuma venda.

Analisando todos os vendedores, é nítido a trajetória de erros. Mas algo que deve ser aprendido rapidamente é: "70% de todos os negócios devem ser ganhos".

Ao aprender desde o início os motivos de perdas no processo de vendas, te ajuda a ganhar mais tempo com negócios que você pode ganhar/efetivar e a perder menos tempos com negócios frios. O objetivo aqui é chegar num canal de vendas organizado, limpo e com alta velocidade de vendas, ganhando genuinamente nos 70% dos ganhos.

Há três coisas muito importantes para se aprender ao analisar os motivos de perdas:

1) Transforme a perda reativa em perda proativa. Pense na regra dos 70% de ganhos. Isso significa transferir a maior parte das perdas do final do ciclo de vendas para o começo do processo. Antecipe e tenha maior previsibilidade do processo.

2) Categorize, padronize e revise sempre as razões de perda para tornar os critérios sólidos. Semanalmente, reveja os orçamentos em aberto, bem como, analise seus motivos de perdas da semana anterior. Compreenda suas categorias de ganhos e perdas por preço, atendimento, característica do produto, curiosidade, apenas cotação sem carro, concorrente ou outra que julgue importante. Ajuste suas táticas semana a semana e aprenda com esse conhecimento.

3) Já dizia Gustavo Caetano em seu livro pense simples: "Não se pode ser o ginecologista e tarado ao mesmo tempo". Entenda o seu perfil de cliente ideal. Não é possível você atender tudo e todos. Descubra como obter dados relevantes para encaixar o seu perfil de cliente no seu processo de vendas. O cliente ideal é aquele que você tem maior afinidade e congruência estratégica, seu produto encaixa perfeitamente às necessidades,, ciclo de venda ajustado ao orçamento do cliente, necessidade X comportamento do comprador, preço etc.

Uma visão mais completa de como é importante analisar e perder o quanto antes:

1) Perda rapidamente: sinalize seus motivos de perda o quanto antes

Todos nós temos aquilo que chamamos de CPU (central processing unit). É o seu cérebro. Ter negócios com menos de 70% de probabilidade de ganhar em seu processo de vendas demanda muita usabilidade do CPU, mesmo que você não esteja gastando muito tempo com esses negócios, os apelidamos de mortos vivos, uma vez que, eles ainda estão sendo trabalhados por você e vislumbrando falsas esperanças de fluxo de caixa e lucro.

O principal fator para o sucesso das vendas é a velocidade em que elas acontecem (veja aqui por que o segfy tem o multicálculo mais rápido do mercado e como isso te ajuda a vender mais), a velocidade com a qual você pode mudar de oferta desde o primeiro contato com o lead até um fechamento bem sucedido. Ter muitos negócios mortos-vivos em seu funil de vendas significa que a velocidade do seu processo diminui consideravelmente. Eles ocupam espaço no seu dia, no seu sistema e e eles fazem com que você pense sobre eles todos os dias, enquanto nunca se aproxima de um fim absoluto. As vezes esse negócio até já andou com outro corretor e você continua lá, forçando um novo contato.

Muitas vezes, o que você recebe quando fala com esse tipo de cliente em potencial são promessas vazias, como por exemplo: rever a oportunidade de compra no próximo mês ou que entrará em contato com você. E ainda tem aqueles que não tem poder orçamentário ou ainda depende da aprovação do pai, esposa, marido, sócio e afins. Os motivos variam, porém, preste mais atenção quando o motivo for "preço". De qualquer forma, um aspecto permanece o mesmo entre todos eles: esses negócios ocupam muita atenção e tempo, desgaste para que no fim, sejam realmente perdidos.

Então, o que você deve fazer?

Você deve estar aberto e claro com sua perspectiva: faça perguntas diretas de forma proativa . Uma de suas perguntas deve ser: “Com base na necessidade que você me falou e na solução que discutimos aqui, você se vê comprando em breve, como nessa ou na próxima semana no máximo?” Você pode usá-la em diferentes estágios de vendas e de maneira modificada.

Se a resposta for "não tenho certeza" ou "posso lhe dizer depois de analisar" ou qualquer coisa parecida, você deve encerrar educadamente a conversa de vendas. É valioso saber o que está por trás da resposta “não tenho certeza” , mas se houver evidências de não avançar, você deve parar de explorar essa oportunidade específica. Perda o negócio, tire-o de seu funil de vendas e comece a focar nos negócios que você pode ganhar. Evolua em seu ciclo de vendas e atenda mais rapidamente seus leads. Sem contar na análise posterior disso.

2) Gestor, conheça as razões de ganhos e perdas de negócios

Como você gerencia suas razões de ganhos e perdas como gestor está ligado a categorização e padronização. Você precisa primeiro alinhar sobre como e porque sua corretora de seguros perde negócios e o que você inclui na descrição é extremamente importante, pois isso o ajudará a analisar os motivos que você está perdendo, os comportamentos que estão inibindo seus vendedores de vender e assim por diante, dando a você o insight sobre como ajustar sua máquina de vendas para obter melhores resultados no futuro.

Marcando de forma reativa um motivo de perda.

Marcando de forma reativa versus marcando de forma proativa.

Marcando proativamente um negócio perdido

Em sua reunião de vendas semanal, sempre fale sobre os orçamentos abertos que sua equipe tem, pois assim você entenderá os possíveis gaps, as principais objeções para posteriormente contornar e ganhar mais negócios.

É igualmente importante falar sobre os negócios perdidos da semana anterior, pois você poderá ver o que deu errado. Um aspecto chave aqui é a padronização de razões perdidas. Com o tempo, você deve ter uma visão geral das categorias que você mais perdeu e as razões pelas quais isso aconteceu. Padronize essas razões para que você possa começar a obter informações estatísticas sobre o comportamento de sua equipe e dos negócios que estão sendo atendidos. Você, como gestor da corretora, deve incentivar o máximo de detalhes possível a ser incluído na seção de comentários de cada motivo perdido, pois isso fornecerá um contexto valioso.

Ao coletar as razões perdidas e analisá-las semanalmente com sua equipe, você poderá entender as diferentes maneiras pelas quais seus vendedores não evoluíram. À medida que você analisa coletivamente as razões perdidas, outros vendedores podem sugerir como lidam em situações problemáticas semelhantes, como superaram uma objeção específica ou como conduziram um acordo semelhante mais rapidamente. Você pode descobrir que diferentes vendedores obtêm diferentes razões para perder clientes em potencial. E isso vale a pena estudar a fundo, pois taticamente, dará um imenso retorno, e também, dá origem ao treinamento contínuo, usando os pontos fortes de sua equipe para lidar com os pontos fracos, gerando a consistência da qualidade geral de sua equipe. Bem como, capacitar sua corretora em ser cada vez mais consultora.

Tão importante quanto isso, pode ser a visão sobre como melhorar sua abordagem de vendas, ou então, passar um melhor entendimento do produto que você vende.

No Segfy, o relatório orçamentos, você conta com um dashboard justamente para fazer esse acompanhamento com o time. Principalmente, alinhar com toda a equipe em reuniões semanais as análises e motivos, a performance de cada vendedor por período, ramo entre outras possibilidades que lhe darão subsídios para azeitar o seu processo ideal de vendas, afinal, você precisa focar em 70% dos negócios ganhos.

3) Como entender o perfil de cliente ideal permitirá que você perda com maior eficiência e evolua seu processo comercial?

Entender o seu cliente ideal tornará mais fácil marcar um perdido, já que você terá uma visão geral melhor com quem você deve e não deve trabalhar. Existem algumas perguntas simples que você deve fazer a si mesmo, ao verificar se um cliente em potencial se ajusta ao seu perfil de cliente ideal, tais como:

- Quais são as necessidades que você aborda com mais sucesso com seu produto? Quais perfis têm necessidades mais endereçadas?

- Em quais pessoas você tem mais sucesso nas vendas? Existe algum influenciador no meio do processo? Pais, mães? Qual faixa etária ou perfil de carro?

- Como são tomadas as decisões de preço? O cliente tem um tempo definido para essa compra?

Descubra se a sua perspectiva se adequa ao seu perfil de cliente ideal. Se o cliente em potencial não estiver nos quadrantes das perguntas, considere perder o negócio o quanto antes.

Além disso, concentre-se no cenário perfeito: como você pode obter mais "clientes ideais" em seu atendimento? Para isso, analise os clientes que se encaixam no arquétipo e trabalhe de volta para como e onde você encontrou a perspectiva, e quais atividades você empreendeu para conquistá-las.

Depois que você chegar lá, poderá começar a marcar as transações perdidas antes mesmo de ter feito grandes investimentos para ganhar um negócio, e marcar um cliente como "perdido" começará a ser transferido do final do ciclo de vendas para o início do ciclo de vendas.

A maior dificuldade em "dar perdido" de forma proativa é ter a coragem de afastar os perfis não ideais, especialmente se eles parecerem atraentes com grandes orçamentos de compras.

Um ponto muito importante de entender isso tudo é que quando as pessoas não se sentem pressionadas, elas tendem a se perguntar sobre o que elas podem estar perdendo em não fechar com você. Quanto mais cedo você conseguir esclarecer suas intenções e expectativas, melhor para ambas as partes, já que conseguirá estabelecer uma comunicação honesta.

Execute e não se desvie

A parte mais importante de qualquer plano de vendas é a execução: você e sua equipe podem seguir o plano que você definiu?

Se você tiver coragem e persistência para executar o plano de perda proativo, enquanto analisa constantemente as suas razões perdidas, você começará a melhorar imensamente sua taxa de acertos e erros. Trabalhe apenas em transações que são 70% vantajosas e faça com que todos façam o mesmo.

Enfim, todo gestor deve analisar e não ter medo de perder. Os motivos lhe darão um panorama riquíssimo para sua máxima eficiência em vendas novas.

Se quiser saber mais, converse com o time de vendas da Segfy, todos os especialistas são treinados para lhe dar uma consultoria nesse assunto, afinal, nossa missão é te fazer mais bem sucedido(a) e te gerar mais resultados. E, caso já seja cliente, entenda com nosso time de Customer Success um plano de sucesso para sua corretora crescer apenas analisando o dashboard de orçamentos ?

“Existe um mito que tempo é dinheiro. Na verdade, tempo é muito mais precioso que dinheiro. É um recurso não-renovável. Uma vez gasto, e se você gastá-lo mal, ele se vai para sempre.”

Vendedores que não otimizam seu tempo, perdem oportunidades.

Diante desta premissa, é que a Segfy se dedica diariamente na performance do multicálculo. Nosso time de produto tem como prioridade manter o sistema mais rápido do mercado e nos orgulhamos disso, até porque, uma pesquisa divulgada pela Hubspot sobre response time, ou tempo de resposta, constatou que, em média, vendedores demoram 42 horas para entrar em contato com leads.

A Internet mudou o comportamento do seu comprador

As pessoas consomem conteúdo de maneira diferente agora. Com milhões de páginas na Web que divulgam milhares de informações, seus consumidores gastam inúmeras horas on-line realizando pesquisas sobre sua compra futura antes de entrar em contato com a empresa/setor de vendas.

As corretoras precisam entender onde os compradores estão no processo de vendas. Se o seu consumidor realizou uma pesquisa significativa sobre sua empresa ou sobre o produto e/ou concorrência antes de entrar em contato, ele está pronto para ter uma conversa mais avançada. Mais precisamente, se o seu comprador já está em 60% do processo de vendas, podemos denominá-lo um "lead quente", educado e pronto para avançar numa negociação.

Na verdade, a pesquisa da InsideSales.com mostra que 35% a 50% das vendas vão para o fornecedor que responde primeiro. E isso faz sentido. Pense nisso! Os compradores entram em contato quando estão prontos para conversar. É muito provável que eles tenham pesquisado bastante e, quando preenchem o formulário de contato ou até mesmo ligam atrás, estejam pensando ativamente em seu produto ou serviço.

O que é response time?

Em tecnologia, denomina-se response time como período entre o input (informação que chega) e o output (informação que sai). Geralmente usado para falar de sistemas e servidores.

Em vendas, a lógica é a mesma.

Usamos o response time para designar o tempo que um vendedor demora para responder ao estímulo, ou seja, um lead que entrou em contato ou pediu um contato comercial.

A intenção, com isso, é conseguir falar com o comprador enquanto ele tem interesse e está com um mindset de compra.

Por que é tão importante falar com um consumidor rapidamente?

Há uma relação muito clara e comprovada por diversas pesquisas, que traz a razão de conversão de leads versus tempo levado para entrar em contato.

Se um vendedor demora muito para ligar para um lead, menores são as chances de conexão e qualificação, e logicamente avançar para a venda.

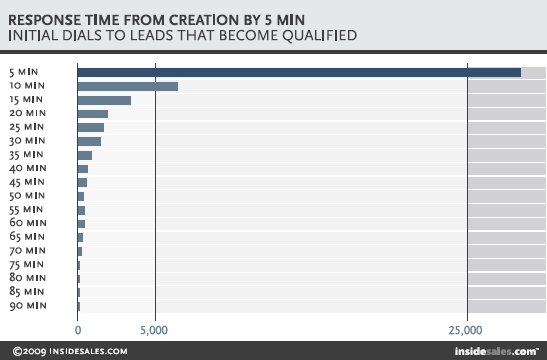

Vamos analisar os gráficos abaixo, extraídos da pesquisa Lead Response Management Survey, de 2011, e do The Ultimate Contact Strategy, divulgado em 2016 pela Velocify.

Fonte: http://www.leadresponsemanagement.org/lrm_study

No gráfico acima, é possível entender a chance de conectar um consumidor em 5 minutos versus em 30 minutos, que cai drasticamente, em torno de 21 vezes.

De 5 para 10 minutos, a chance de conexão de compra na primeira chamada é 4 vezes menor.

Já na pesquisa da Velocify, vemos que falar e responder seu consumidor no primeiro minuto após sua chegada pode aumentar em quase 400% a chance de conversão.

Esse número cai para 36% após a primeira hora.

Resumindo, vendedores lentos (e processos que não priorizam o tempo rápido de retorno para o consumidor) perdem oportunidades de vendas.

O que nós como Segfy apresentamos, é a representação de uma oportunidade para corretoras de seguros dispostas a comprometer seus vendedores/prepostos a uma estratégia de acompanhamento de leads de forma rápida e abrangente, aumentando ainda mais suas vendas.

Essa otimização no tempo de resposta com o sistema multicálculo em 30 segundos faz com que você supere rapidamente a concorrência. Se o tempo médio de resposta de seus concorrentes for de 10 minutos por exemplo, e seus vendedores telefonarem para seus leads nos primeiros minutos, você será a primeira empresa a iniciar um relacionamento com o comprador. Se você é a primeira empresa a iniciar um relacionamento, você tem a oportunidade de transferir esse comprador ainda mais para o processo de compra antes mesmo de sua concorrência entrar em contato com ele. Consequentemente, vender mais.

Enfim, essa é a razão que nos dedicamos em fazer a solução mais rápida do mercado. Todas as pesquisas indicam que você pode aumentar seus resultados com essa oportunidade da Segfy.

Vamos juntos? Acesse agora e venha conhecer.

As mudanças têm acontecido tão rápido que fica até difícil acompanhar. Agora no início do ano, os players do mercado de seguros divulgaram as suas projeções e perspectivas para 2019.

Neste artigo, fizemos um compilado com as principais tendências. Confira!

O que o consumidor pode esperar do mercado de seguros em 2019?

Maior agilidade na contratação dos seguros de varejo

Com a crescente adoção de tecnologias no mercado, principalmente pelas seguradoras, a venda de seguros de varejo vai se tornar mais ágil. Um exemplo é o Seguro Auto. Cada vez mais, burocracias e etapas desnecessárias na contratação desse produto estão sendo simplificadas ou eliminadas. O setor está acompanhando o ritmo da era digital, em que tudo precisa acontecer em tempo real, ao mesmo tempo em que o consumidor não abre mão da eficiência.

Seguros mais segmentados

Os avanços também afetam a forma como o mercado de seguros cria produtos e serviços. Tendo acesso a bancos de dados e informações bastante detalhadas sobre o seu público, as seguradoras vão criar seguros mais segmentados, ou seja, de acordo com perfis já existentes de consumo.

Essa tendência será uma grande aliada do corretor de seguros, que terá a oportunidade de oferecer soluções sob medida a novos nichos de clientes. O que ajuda não só a fechar mais negócios como também a fortalecer o seu relacionamento com os segurados. Falando nisso, em 2019, vale investir na gestão da sua carteira e aumentar o seu valor.

Novas coberturas nos planos de saúde

Os planos de saúde estão sofrendo com a crise econômica no Brasil, que deixou mais de três milhões de pessoas sem cobertura, e com a inflação médica, que em 2018 gerou reajustes de 15 a 25% nos preços cobrados pelas operadoras.

Esse cenário tem exigido do segmento a capacidade de se reinventar e, em 2019 a palavra de ordem será personalização. Uma das soluções já encontradas é a combinação em um produto de coberturas mais caras, como hospitalares, e procedimentos de pequenos riscos, buscando reduzir o preço final do plano em até 30%.

Outra novidade é o estímulo às consultas médicas por telefone ou presencialmente antes da ida ao pronto-socorro, bem como a volta do “médico da família”, que atende ao mesmo beneficiário por toda a sua vida, criando uma rotina de cuidado à saúde. As duas iniciativas têm como objetivo inibir a realização excessiva – e muitas vezes desnecessária – de exames e procedimentos médicos, que impactam bastante no valor dos planos.

Como o novo ano tem também perspectiva de reaquecimento da economia, é provável que o segmento continue a recuperação ocorrida em 2018, quando teve alta de 10,3% no primeiro semestre, de acordo com a Confederação das Seguradoras (CNseg).

Melhor experiência de consumo

Quem manda é o consumidor: desde a contratação até a utilização do seguro, o cliente poderá contar com uma experiência mais agradável e diferenciada. É tendência no mercado de seguros a criação de processos focados nos usuários, por meio de aplicativos e outras facilidades. Em 2019, mais do que aperfeiçoar produtos, as seguradoras vão buscar aperfeiçoar o atendimento. Portanto, inclua esse item no planejamento da sua corretora para 2019.

O próprio segurado vai se acostumar a buscar algo que vai além de um simples produto. De acordo com um estudo da Walter Information 2018, os consumidores estarão mais dispostos a gastar com experiências: de US$ 6,6 trilhões em 2018, os investimentos desse tipo serão de US$ 8 trilhões daqui a 10 anos.

Além das novidades para o mercado de seguros em 2019, saiba quais são as principais mudanças que os corretores de seguros enfrentarão este ano.

Quer saber mais sobre as novidades para esse ano, então confira esse infográfico especial que separamos para você e fique por dentro.

Planejamento é uma palavra estratégica em qualquer negócio, e a transição entre um ano e outro é o período ideal para cumprir essa tarefa.

Por isso, preparamos este artigo que vai ensinar o passo a passo para criar um planejamento para a sua corretora de seguros em 2019.

Planejamento da sua corretora de seguros para 2019

Analise suas forças e fraquezas

Essa primeira etapa é fundamental para construir um bom planejamento para a sua corretora de seguros. Olhe para dentro: você está dedicando tempo suficiente à busca de novos clientes? Sua taxa de renovação é satisfatória? Quantos seguros você faz com um mesmo segurado? Quais são os segmentos que você mais vende? Esses são os que te dão mais lucro?

A chamada Análise SWOT pode te ajudar a organizar esse processo. O método aponta Strengths (Forças), Weaknesses (Fraquezas), Opportunities (Oportunidades) e Threats (Ameaças) como aspectos que devem ser avaliados, um a um, dentro da sua empresa.

Tenha objetivos claros para 2019

Uma boa análise te leva direto ao segundo passo, que é definir quais serão os objetivos da sua corretora nesse novo ano. Nesse momento, estabeleça as metas finais, mas também subetapas que vão te ajudar a alcançá-las. Isso será importante para que você consiga avaliar avanços gradativos ao longo do tempo, como a cada trimestre, por exemplo.

Outra dica é dividir os objetivos de acordo com as áreas da corretora ou função desempenhada por cada colaborador. Assim será mais fácil cada um entender quais são as suas tarefas.

Melhore a gestão do tempo

A falta de tempo é uma das maiores inimigas das corretoras de seguros. O corretor é um “apagador de fogo” por natureza, mas isso não significa que não possa ser organizado. Pare para pensar se tarefas desnecessárias estão tomando o tempo de outras mais importantes durante o seu dia.

Definir as suas prioridades, bem como da sua equipe, é fundamental para que o seu planejamento dê certo. Com mais tempo, você também conseguirá realizar uma melhor gestão dos seus clientes.

Corte custos

Cuidar das finanças: essa é a parte que assusta muitos empresários. Na hora de fazer um planejamento, diminuir despesas pode ser mais efetivo em sua lucratividade do que o próprio aumento das vendas.

Saber quanto entra e quanto sai do seu caixa a cada mês não é suficiente. É preciso dar nomes aos bois: quanto custa cada funcionário e quanto eles produzem? Os clientes estão sendo rentáveis para a corretora de seguros? Os investimentos em projetos deram retorno? Questione-se, analise e verá que cortar custos, além de necessário, é possível.

Tecnologia

Uma boa mãozinha para concluir o seu planejamento é contar com a tecnologia. Ela é capaz de otimizar todos os processos da sua corretora, proporcionando ganhos em produtividade. No mercado, há uma série de ferramentas que automatizam tarefas da corretora de seguros, como a gestão da carteira de clientes, facilitando, por exemplo, o recebimento de comissões e o repasse aos produtores.

Atenção às tendências

Não adianta preparar a casa e não perguntar as preferências da visita. Esteja atento às tendências do mercado e as principais mudanças, sempre aberto a colocá-las em prática em sua corretora. Também é importante acompanhar as projeções da economia, principalmente no momento de incertezas que vive o Brasil.

Todo início de ano é um ótimo momento para observar quais são as tendências apontadas para o novo período que se inicia, por isso preparamos este artigo voltado a todos os corretores de seguros. O que 2019 reserva para esses profissionais, como eles poderão se destacar no mercado e melhorar ainda mais a produtividade nas vendas?

De acordo com os líderes do setor, 2019 será um ano cheio de desafios, mas também de grandes oportunidades, já que as expectativas são de retomada do crescimento econômico no Brasil. O centro das transformações é a tecnologia, que abrirá um leque de possibilidades de novos negócios.

Tendências para corretores de seguros em 2019

Nova forma de consumir

Com a revolução tecnológica, que já ganhou o título de quarta Revolução Industrial, tudo está mudando: a nossa forma de viver, trabalhar e nos relacionar, e o consumo, é claro, não ficaria de fora. O foco das empresas está mudando da simples entrega de produtos ou serviços para toda a experiência do cliente.

Desde o primeiro contato com os corretores de seguros, o processo de compra de um seguro precisará ser mais do que eficiente em 2019, deve ser prazeroso e memorável para o consumidor. Um bom caminho para alcançar esse que parece um objetivo difícil é buscar conhecer cada vez mais o seu público, seus hábitos, necessidades e desejos, afim de melhorar a prospecção dos clientes e personalizar as ofertas.

Adotar mecanismos que reduzam a burocracia na contratação e utilização dos produtos também será essencial, e esse movimento já vem sendo adotado pelas seguradoras.

Atue como um consultor e seja transparente e objetivo em seus argumentos, pois o consumidor está mais consciente e exigente. Ele tem acesso a inúmeras informações todos os dias, por isso está muito mais empoderado de suas decisões.

Economia compartilhada

Outra tendência a que os corretores de seguros devem ficar atentos é a da economia compartilhada, que muda totalmente a mentalidade vigente no que diz respeito a negócios.

Grandes exemplos são o Uber e o Airbnb, que revolucionaram os mercados de transporte e hospedagem. As lojas colaborativas também já viraram febre em diversas cidades do país, abrindo portas para micro e pequenos empreendedores que não teriam capital suficiente para investir em uma loja própria.

Com modelos de negócios mais dinâmicos e flexíveis, obviamente surgem demandas de novos produtos para o mercado de seguros na área corporativa. Por isso, esses novos nichos devem estar em seu radar.

GDPR e leis similares

O avanço tecnológico cria novas necessidades, ainda no próprio ambiente virtual. A avalanche de dados que navega hoje em nuvens e sistemas já conta, por exemplo, com proteção da lei na União Europeia desde maio de 2018.

O General Data Protection Regulation (GDPR) regula a privacidade digital, ou seja, informações pessoais de cidadãos que estejam em poder de alguma organização dentro do território do bloco econômico. Os Estados Unidos também voltam suas atenções a esse tema, buscando criar novas leis com inspiração no exemplo europeu.

Junto com as regras vem a necessidade de se proteger de possíveis multas, que podem corresponder a até 4% do faturamento global de uma empresa. Sendo assim, caberá ao mercado de seguros explorar o grande potencial que o segmento de riscos cibernéticos ganhará em 2019 e nos próximos anos.

Redes sociais

Por último, as redes sociais continuarão sendo tendência em 2019. A aposta da vez é o Instagram, que ganha diariamente mais usuários em busca de conteúdo relevante e com o qual ele consiga se identificar. Usar o Linkedin para prospecção de clientes, também é uma excelente alternativa.

Para os corretores de seguros, marcar presença na plataforma é uma maneira barata de investir em marketing digital e se aproximar do seu público. Explore as ferramentas dessa rede, que ultrapassou a marca de um bilhão de usuários, e construa uma rede de relacionamento com clientes em potencial e consolide o seu nome no mercado.

Preparado para acompanhar as mudanças que virão? Veja o que não pode faltar no planejamento financeiro da sua corretora para 2019!

Não se esqueça de ficar de olho nas principais tendências para esse ano. Confira também esse infográfico gratuito que separamos.