De acordo com a pesquisa realizada pela Confederação Nacional das Empresas de Seguros Gerais (CNseg), apenas 30% da frota de carros brasileira possui seguro. Um número que impacta diretamente o seu dia a dia, afinal, o que falta para vender mais seguros de carro?

Desde o dia 1º de setembro, as normas mais flexíveis para vender seguro de carro estão em vigor no mercado e você precisa estar ligado para usar essas mudanças ao seu favor no dia a dia da corretora de seguros. Oficializadas pela Superintendência de Seguros Privados (Susep), as alterações têm como principal objetivo ampliar o acesso ao produto de seguros de carro.

Entre as medidas, a personalização dos seguros de carro é a que tem mais destaque, onde o segurado pode escolher quais coberturas e assistências ele quer dentro da apólice e pagar somente por isso.

Preparamos um artigo com todos os detalhes sobre as mudanças e como isso pode te ajudar a vender, ainda mais, seguros de carro. Vem com a gente!

Porque criaram as novas regras para seguro de carro?

Segundo a Superintendência de Seguros Privados (Susep), as mudanças têm como principal objetivo democratizar o seguro de carro no Brasil, ampliando a oferta e flexibilizando as modalidades de venda para que o segurado tenha liberdade na contratação.

Além disso, as novas regras podem tornar o seguro de carro mais acessível financeiramente para os segurados. Agora é com você, temos 70% dos carros no Brasil sem um seguro, bora usar essas novas medidas para ampliar suas vendas?

Agora, que tal conhecer um pouco mais sobre o que mudou.

Seguro de carro personalizado, como funciona?

Uma mudança impactante para o corretor de seguros, afinal, agora o cliente tem mais liberdade para escolher quais coberturas e assistências ele deseja incluir em sua apólice de seguro de carro.

A novidade ressalta uma função muito importante que você precisa estar atento na hora de fechar uma venda: seja detalhista nas explicações. Com essa vantagem, o cliente vai querer saber tudo que o seguro de carro tem a oferecer e o que mais se encaixa com a sua necessidade.

Por isso, entenda as dores do cliente e traga soluções efetivas para que o preço seja justo e o seguro de carro seja efetivo.

Seguro de carro por assinatura: inovação?

Inovação é uma palavra que rodeia o dia a dia dos corretores de seguros. Os consumidores estão mais exigentes e você precisa entregar cada vez mais para fechar uma venda. Agora vem a pergunta: como inovar da maneira correta?

As seguradoras estão lançando cada vez mais produtos para te ajudar nessa missão árdua de inovar. Um desses produtos é o seguro de carro por assinatura, onde o segurado renova a apólice a cada mês, com valores reduzidos e proteções selecionadas. O cancelamento também pode ser feito sem uma cobrança extra.

O principal intuito da novidade, é atingir o público que não consegue pagar por uma apólice anual e ainda sim, tem vontade de contratar um seguro de carro.

Como funciona o seguro de carro no nome do condutor?

Uma ideia que quebra muitas objeções do consumidor com o mercado de seguros. Nesse formato, o seguro será vinculado a Carteira de Habilitação (CNH) do condutor, com isso ele estará coberto independente do veículo que ele estiver autorizado a dirigir.

Para o seu dia a dia na corretora, essa modalidade abre diversas frentes de venda, como colecionadores de veículos, frotas de carros, taxistas, caminhoneiros, entre outros que dirijam mais de um carro.

Dentro dos padrões do mercado, o valor financeiro deste seguro será um pouco alto, mas será uma ótima alternativa para um grande número de pessoas.

Seguro de carro intermitente

Para fechar as novas modalidades de seguro de carro que estão ganhando espaço no mercado, vamos falar sobre o seguro intermitente. O que nada mais é do que um seguro onde o segurado tem a opção de ativar e desativar em qualquer momento do dia. Com essa opção, o seu cliente pode desativar o seguro enquanto ele estiver na garagem durante a noite e ativar ao sair para o trabalho.

Neste formato de seguro, as seguradoras disponibilizam um aplicativo de celular para que a pessoa tenha a praticidade de ativar e desativar onde e quando quiser.

Financeiramente, essa modalidade também é vantajosa para o condutor, afinal, ele só paga quando o seguro estiver ativo.

Mas fica um alerta importante, é fundamental que você explique ao segurado que o veículo nunca está 100% protegido contra acidentes, mesmo que a noite, dentro de uma garagem, algum acidente pode acontecer e se o seguro estiver desativado no aplicativo, o carro estará desprotegido.

Dica extra

Uma dica valiosa, é correr atrás das seguradoras para saber mais detalhes sobre cada uma dessas novas opções de seguro para carro e todas as condições que cada uma oferece. Só assim, você consegue fazer uma venda construtiva e cada vez mais próxima da necessidade do seu cliente.

Nós estamos do seu lado para iniciar essa transição. Com o nosso Sistema de Gestão, você tem liberdade para controlar todas as propostas e apólices de dentro da sua corretora de seguros em um só lugar. Além do nosso Multicálculo, que traz as melhores cotações em até 20 segundos para agilizar o seu dia a dia.

Vamos juntos iniciar a modernização dos produtos de seguro de carro oferecidos pela sua corretora? Clique aqui e faça agora mesmo um teste gratuito por 7 dias em nossa plataforma!

Instagram: @eusousegfy

Facebook: /Segfy

YouTube: Segfy

LinkedIn: Segfy

150 milhões: esse é o número de pessoas que dependem exclusivamente do Sistema Único de Saúde, segundo um levantamento realizado pelo IBGE. Ou seja, a cada 10 brasileiros, 7 precisam do SUS. Um dado relevante, que leva muitos a buscarem alternativas na rede privada, com a contratação de seguro saúde, plano de saúde ou serviços complementares.

Mas você sabe o que cada uma dessas alternativas representa? Na prática, pode-se dizer que elas têm o mesmo objetivo: oferecer conforto e segurança, especialmente nos momentos mais complicados.

Afinal, custos com tratamentos, consultas, exames e cirurgias não são tão acessíveis para a maioria da população. E não é novidade que o acesso à saúde pública ainda precisa melhorar muito no país, considerando os baixos investimentos, recursos precários e a dificuldade nos atendimentos.

Com isso, cresce cada vez mais a preocupação com a saúde no planejamento financeiro das famílias brasileiras, especialmente porque investir na saúde não deve ser encarado como um luxo ou capricho, mas sim como um cuidado essencial com o nosso maior insumo para trabalhar, estudar, viajar, aproveitar bons momentos e viver a vida.

Porém, muita gente ainda confunde o que é um seguro saúde, o que é um plano de saúde e o que cada uma dessas opções oferece. Então, para dar fim a essas dúvidas e esclarecer quais são as diferenças, preparamos esse post aqui!

Quem vem com a gente? 🙋

O que é plano de saúde?

O plano de saúde é um serviço oferecido por uma operadora que possui uma rede credenciada de hospitais, laboratórios, clínicas, médicos e profissionais da área da saúde em geral.

Funciona assim: a operadora oferece um pacote de serviços de saúde e o valor a ser pago por eles mensalmente, o qual é firmado com o cliente no contrato de adesão. Assim, o cliente é atendido sempre que precisar e sem cobranças extras, desde que o serviço esteja dentro da cobertura.

Dessa forma, o cliente pode buscar apenas os tratamentos, serviços e profissionais que estão cadastrados na operadora. Para os casos de algum procedimento que não faz parte do plano ou atendimento com um profissional que também não é credenciado (ex.: o "médico da família"), o cliente deve pagar o valor do próprio bolso.

Segundo a ANS, é possível contratar planos individuais (seja por pessoa ou familiar) e planos coletivos (por adesão e empresarial). A cobertura geralmente se divide entre ambulatorial, hospitalar (com ou sem obstetrícia), odontológica e referencial (que engloba todos os serviços).

Entre os principais benefícios estão a garantia de segurança e tranquilidade sempre que precisar do serviço, a facilidade de realizar a portabilidade e também o fato de que o cliente não precisa pagar nada ao ser atendido (considerando que o pagamento das mensalidades esteja em dia).

O que é seguro saúde?

O seguro saúde, por sua vez, é um serviço oferecido pelas seguradoras que garante assistência médica, hospitalar, ambulatorial, realização de exames, cirurgias e tratamentos em geral por meio de um contrato de seguro.

Aqui, a mensalidade é conhecida como prêmio, que é o valor calculado com base nos potenciais riscos de custos com futuros tratamentos. Então, sempre que precisar de um serviço médico, o próprio cliente paga as despesas e depois recebe o reembolso da seguradora, apresentando recibo ou nota fiscal.

O reembolso pode ser integral ou parcial, variando conforme cobertura, seguradoras e cláusulas do contrato. Em via de regra, quanto mais a seguradora assumir estes valores, maior será o valor pago pelo segurado no prêmio.

O seguro saúde também oferece uma rede credenciada, mas não limita o atendimento apenas a essa rede. Assim, o segurado tem a liberdade de escolher o médico, hospital, clínica ou serviço que preferir. Ah, as coberturas também podem variar entre ambulatorial, hospitalar, hospitalar com obstetrícia ou ainda um "combo" com as três opções.

Em relação às vantagens, é possível apontar a customização do serviço, contratados diferenciados, melhor custo-benefício se comparado ao plano de saúde e mais flexibilidade para as escolhas.

Dica bônus: alguns países exigem um seguro saúde especial, seja para viagens mais curtas ou longas estadias. Um exemplo é a contratação do Seguro Saúde Obrigatório (OSHC) para estudantes que vão morar por mais de 3 meses na Austrália, cobrindo todos os custos em possíveis emergências.

Principais semelhanças entre seguro saúde e plano de saúde

Bom, já deu para notar que ambos proporcionam diversas vantagens aos seus usuários, mas a maior delas é a garantia da assistência médica e hospitalar em qualquer situação, seja para tratamentos preventivos, de rotina ou emergências.

Olhando para o que mais o seguro saúde e o plano de saúde têm em comum, elencamos esses 4 pontos:

- Estão ligados ao Ministério da Saúde e são regulamentados pela Agência Nacional de Saúde Suplementar (ANS);

- Podem ser contratados por pessoa física ou jurídica;

- Possuem período de carência, mesmo com os pagamentos em dia;

- Oferecem coberturas para consultas de rotina, exames, cirurgias e diversos outros procedimentos.

E qual é a diferença entre seguro saúde e plano de saúde?

Em suma, as diferenças estão na contratação e nas possibilidades que cada uma das opções oferece. Por exemplo, ambos possuem um período de carência, porém para o seguro saúde costuma ser menor quando comparado com a utilização de alguns serviços de um plano de saúde.

Mas, para facilitar, resumimos as três principais diferenças entre um seguro saúde e um plano de saúde, olha só:

Qual é melhor: seguro saúde ou plano de saúde?

Tudo vai depender das necessidades e do perfil do seu cliente, pois como falamos antes, as duas alternativas oferecem vantagens e desvantagens. Em geral, podemos dizer que um plano de saúde pode ser mais indicado para quem vai com bastante frequência ao médico, realizando diversos procedimentos durante o ano.

Agora, para quem não costuma ir tanto ao médico, tem uma boa saúde e também é mais organizado financeiramente, a ponto de manter uma reserva para cobrir qualquer tipo de emergência (que será reembolsada depois), o seguro saúde pode ser uma escolha mais assertiva.

De qualquer forma, cabe a você, corretor de seguros, desvendar todos os pontos positivos e negativos de cada opção ao seu cliente, oferecendo o apoio que ele precisa para tomar a melhor decisão.

É você que deve estar ao lado dele nesse processo, a fim de entender a fundo a sua realidade, agilizar as cotações e buscar as melhores soluções, auxiliar com toda a parte mais burocrática da contratação do serviço, esclarecer dúvidas e dar todo o suporte necessário, seja antes, durante ou depois de fechar a venda.

Afinal de contas, saúde é coisa séria. Então, o mais importante é levar proteção e segurança para cada vez mais pessoas, trazendo todo o amparo para o momento em que mais precisam. E disso você entende bem, né? 🧡

Essas foram as nossas dicas de hoje. Mas logo logo tem mais! Para acompanhar, é só seguir a gente no Facebook, LinkedIn e Instagram, combinado? 😉

Até a próxima! 🚀

Muitos profissionais com perfil empreendedor estão optando por entrar no mercado de seguros como corretor. O trabalho comissionado e com maior liberdade operacional são alguns dos principais motivos que atraem as pessoas para a profissão.

Já são mais de 110 mil corretores habilitados na Superintendência de Seguros Privados (SUSEP) e, com os números positivos no mercado em 2021, a tendência é que esse número continue crescendo.

Mas você sabe exatamente como se tornar corretor de seguros? O que é preciso, por onde começar ou o que fazer...

Vem com a gente, que vamos explicar tudinho!

Como iniciar a carreira de corretor de seguros?

O início de todo desafio sempre exige uma dose extra de persistência e dedicação, não é mesmo? E no mercado não é diferente. Para se tornar corretor de seguros é necessário muito estudo e esforço. Aliás, é autorizado por lei atuar na área somente o profissional que tirar a certificação da SUSEP.

Para conseguir a certificação, é preciso passar por um teste aplicado pela Escola Nacional de Seguros (ENS). As provas são realizadas de acordo com os ramos que você deseja trabalhar e abordam os mais variados conteúdos para avaliar se você está apto a trabalhar com corretagem de seguros.

Olha só como funciona a separação dos testes e seus valores, de acordo com os ramos que você desejar trabalhar:

- Exame para atuar somente com o ramo de Capitalização - Investimento: R$217,50.

- Exame para atuar com os ramos de Vida e Previdência (a popular Susepinha) - Investimento: R$217,50.

- Exame para atuar com Capitalização e os ramos de Vida e Previdência - Investimento: R$415,50.

- Exame para atuar com todos os ramos de seguros - Investimento: R$832,50.

- Exame para atuar com os demais ramos (caso o corretor tenha escolhido fazer primeiro a Susepinha e deseja, na sequência, trabalhar com os outros ramos) - Investimento: R$435,00.

Mas é importante ficar ligado, pois esses valores são promocionais e válidos apenas para este ano, em comemoração especial aos 50 anos da ENS.

Quais cursos posso fazer para se tornar corretor de seguros?

Aprender nunca é demais, né?

A Escola Nacional de Seguros (ENS) oferece diversos cursos para você se aprimorar dentro do mercado de seguros.

O mais procurado é o preparatório para o Exame de Certificação da SUSEP, um curso online que aborda detalhes sobre os ramos de seguros, o mercado financeiro, as leis e regras do mercado, entre outros tópicos importantes para você se tornar um corretor de seguros qualificado.

Todos os cursos têm um valor de investimento e podem ser feitos de forma online, para facilitar o acesso dos alunos de todas as partes do país. Bacana, né?

Ser corretor de seguros como Pessoa Física ou Pessoa Jurídica?

Chegamos em uma parte importante para todo corretor de seguros que está entrando no mercado: definir a forma de atuação.

Então, sem mais delongas, vamos direto ao ponto. ➡ O modelo que traz mais vantagens para quem está iniciando no mercado é o de pessoa jurídica. São dois fatores específicos que fazem com que o formato PJ seja mais vantajoso:

- As companhias seguradoras pagam uma comissão maior.

- A quantidade de impostos sobre a comissão é menor.

Quem optar pelo regime de pessoa física tem mais autonomia de trabalho, porém a remuneração tende a ser mais complicada e com altas taxas de impostos.

Como começo a relação com as seguradoras?

Por fim, é preciso iniciar o contato com as companhias seguradoras. Podemos dizer que esse processo é simples e intuitivo na grande maioria das seguradoras. Basta acessar o site da companhia, visitar a área dedicada aos corretores de seguros, realizar o cadastro e enviar a documentação necessária (esse passo pode variar de seguradora para seguradora).

Após isso, basta aguardar o contato da empresa que vai passar tudo o que você precisa para fazer as cotações e iniciar as vendas.

Dica extra: organização é tudo!

Para quem está iniciando no mercado, a organização vai ser a base de tudo. Você precisa entender seus processos, analisar suas métricas e planejar os próximos passos.

Mas você não está sozinho nessa! A Segfy é a maior parceira do corretor de seguros, oferecendo uma ferramenta completa de multicálculo e gestão para você ter agilidade, organização e um atendimento personalizado já no início da sua jornada.

Confira algumas vantagens em se tornar corretor de seguros com a Segfy:

- Controle geral de propostas e apólice.

- Integração com o WhatsApp para enviar documentação aos seus clientes.

- Multicálculo que traz as melhores cotações em poucos segundos.

Ajuda bastante, não é mesmo? Faça já um teste gratuito por 7 dias na nossa ferramenta e conheça a melhor parceira dos corretores de seguros do Brasil!

Ah, não esquece de seguir as nossas redes sociais e acompanhar as novidades que estão por vir, combinado? #segjunto 🚀

Instagram: @eusousegfy

Facebook: /Segfy

YouTube: SegfyTecnologia

LinkedIn: Segfy

A qualidade de vida no trabalho tem se tornado cada vez mais decisiva na produção de um colaborador. Em tempos de home office, manter a saúde mental e física das pessoas não tem sido uma missão fácil para os gestores. Existem diversas alternativas para trabalhar isso e o Worksite é uma delas.

Alguns números ajudam a comprovar isso: 9 em cada 10 brasileiros apresentaram sinais de ansiedade, segundo um estudo da International Stress Management Association (ISMA). Outra pesquisa realizada pelo Observatório Febrapab/Ipespe aponta que 57% dos entrevistados mencionaram prejuízos com a saúde mental durante a pandemia.

Esses números trazem um reflexo imenso no índice de satisfação dos colaboradores dentro do seu emprego. Segundo pesquisa da Sodexo, apenas 54% dos brasileiros estão felizes com o seu atual emprego.

Com todos esses dados, os gestores precisam traçar algumas alternativas para que o rendimento dos profissionais não acabe comprometendo o dia a dia no trabalho. Dentro do mercado de seguros, o worksite é uma estratégia muito utilizada para motivar equipes.

Vem com a gente descobrir um pouco mais sobre essa estratégia interessante!

O que é worksite?

Pensar no bem estar dos colaboradores vai muito além do pagamento em dia e de boas condições para se trabalhar. Hoje, mais do que nunca, é preciso cuidar das pessoas que fazem parte de uma organização.

Pensando nisso, uma solução começa a ganhar cada vez mais destaque: Worksite ou Grupo de Afinidade, que significa uma rede de descontos e benefícios na contratação de serviços que proporcionam saúde, segurança, bem-estar... Entre outras vantagens para os colaboradores da empresa.

Inclusive, é prática comum do mercado as seguradoras oferecerem descontos especiais na contratação dos mais diversos ramos de seguros, para os gestores repassarem aos seus colaboradores.

Ao levar o worksite para a empresa é possível reafirmar o cuidado que se tem com as pessoas que se dedicam e prosperam junto com o negócio. Dessa forma, além de ajudar na fidelidade e produtividade, é fortalecida a cultura de proteção e valorização dos colaboradores.

Quais benefícios o colaborador tem?

Com o worksite o funcionário não tem cobrança ou desconto algum na folha salarial e possui acesso aos descontos na contratação dos seguros na seguradora que a empresa escolher para disponibilizar o serviço.

Além disso, como já mencionamos acima, o colaborador que utilizar do worksite para contratar um seguro terá um ganho de bem-estar, saúde e segurança, prioridades que são cada vez mais almejadas no mercado de trabalho e na vida como um todo, não é mesmo?

A lição principal é: cuide de quem está ao seu lado e colham os resultados juntos!

Quero aplicar o worksite: como começar?

O primeiro passo para levar o worksite para qualquer empresa é pesquisar. Conhecer quais as vantagens que cada companhia seguradora oferece e como isso vai se aplicar no dia a dia da instituição como um todo.

É importante sempre reafirmar que o serviço não pode ter custo adicional ao colaborador, precisa ser uma vantagem gratuita, em que ele tem a liberdade para contratar ou não o seguro com o desconto oferecido no serviço de worksite.

Após encontrar o grupo de afinidade ideal, é válido uma conversa com a equipe para apresentar a todos as vantagens e como eles poderão utilizar os benefícios. Dessa forma, é consolidada a cultura de proteção pessoal dos profissionais da organização.

E aí, o que achou dessa ideia? Valorizar as pessoas é uma prática muito importante na gestão de uma empresa e o worksite está no mercado de seguros para isso. Você abre uma oportunidade de mais pessoas consumirem a cultura de proteção pessoal e patrimonial!

Falando em ambiente de trabalho…

Você sabia que a Segfy possui a certificação GPTW? Isso mesmo! Pelo segundo ano consecutivo, conquistamos o selo Great Place to Work e estamos entre as melhores empresas para se trabalhar. Então, se precisar de alguma dica para ter um ambiente incrível de trabalho, conte com a nossa equipe para te ajudar!

Instagram: @eusousegfy

Facebook: /Segfy

YouTube: Segfy

LinkedIn: Segfy

Já não é mais novidade que a pandemia afetou não só a renda, como também a forma como nos relacionamos com o dinheiro. Em busca de enxugar as contas, muitas famílias acabaram deixando de lado o seguro auto, até mesmo por não conhecerem alternativas que possibilitam mais economia na sua contratação, seja com negociações para o endosso ou novo seguro.

Um estudo realizado pela Confederação Nacional das Seguradoras (CNseg) apontou que o volume de cancelamentos do seguro auto atingiu uma média histórica no ano passado, com o pico de 12,8% registrado em abril.

Para quem optou permanecer com o seguro auto, o comportamento também mudou: 38% dos clientes realizavam o pagamento em 10 ou mais parcelas antes da pandemia. Em novembro de 2020, o número já cresceu para 43%. A procura por um seguro mais enxuto também aumentou no último ano, registrando o crescimento de 45% das contratações de coberturas mais básicas.

Outro aspecto que chama a atenção é o fato de que as pessoas estão usando menos seus carros, seja por conta da mudança na rotina de trabalho para o home office ou para tentar economizar mais o combustível.

Fato é que o consumidor está cada vez mais exigente e em busca de tudo aquilo que pode otimizar o orçamento. E você, corretor, precisa estar preparado para orientar seus clientes da melhor maneira possível.

Aliás, uma das principais dúvidas relacionadas ao seguro auto é: o que vale mais a pena, endosso ou novo seguro?

E aí, você já sabe a resposta? Vem, que a gente te ajuda nessa! 😉

Endosso ou novo seguro: o que vale mais a pena?

Você já sabe que o seu cliente quer economizar. Mas além de garantir isso, o papel do corretor de seguros está em trazer toda a tranquilidade que o cliente precisa, especialmente nos momentos mais complicados.

Em outras palavras, o corretor deve representar o "conta comigo, para o que der e vier", reunindo todas as informações necessárias para facilitar a decisão do seu cliente e ajudá-lo a entender qual opção oferece o melhor custo-benefício. Afinal, só o cliente poderá decidir, de fato, o que vale mais a pena para ele ou não.

Por isso, antes de tudo, é preciso esclarecer bem o que cada alternativa oferece, seja o endosso ou novo seguro, desmistificando termos mais burocráticos e simplificando a contratação do seguro auto.

Inclusive, entre esses termos que nem todo mundo conhece, provavelmente podemos encaixar o endosso, não é mesmo? Então, está na hora de solucionar esse problema! Sigam-me os bons. 🙂

O que é endosso de seguro auto?

O endosso de seguro auto nada mais é que uma mudança ou correção na apólice em vigor, também conhecido como aditivo de contrato. Ou seja, um documento que formaliza qualquer alteração no seguro auto, reunindo todas as informações sobre transferência de contrato, modificações do veículo segurado, atualizações de dados cadastrais, formas de pagamento e ajustes que podem surgir ao longo da sua vigência.

Podemos dizer que praticamente toda e qualquer alteração, por menor que seja, deve ser passada para a seguradora adequar o contrato em vigência. Para exemplificar melhor, listamos abaixo os principais motivos de endosso de seguro auto, olha só:

- Alteração de dados pessoais (ex.: estado civil) e bancários do segurado;

- Novo endereço de estacionamento ou local de circulação;

- Mudança no CEP de pernoite do veículo;

- Adição ou exclusão de coberturas;

- Adição ou exclusão de regiões da cobertura;

- Cadastro de novos condutores do veículo;

- Transferência do seguro auto;

- Mudança de modelo ou troca do veículo;

- Alteração do combustível (ex.: instalação de GNV);

- Modificações de equipamentos, como faróis, lanternas, retrovisores, rádios ou rodas com aros diferentes.

Mas como funciona o processo de endosso de seguro auto?

Do pedido de endosso à nova vigência do seguro, existem basicamente as seguintes etapas:

1. O cliente procura sua corretora de seguros para informar as mudanças no contrato.

2. O corretor faz a cotação dos custos com base nas alterações passadas, elaborando uma proposta que deve ser validada junto com o cliente.

3. A proposta é enviada para a seguradora, que tem o prazo de 15 dias para aceitar ou não o endosso solicitado.

4. Com a aprovação do endosso, é criado um novo documento para registrar a mudança na apólice do seguro auto.

5. E está feito! O contrato já está pronto para entrar em vigência com as novas condições.

Quanto custa o endosso de seguro auto?

Geralmente, o processo em si não é cobrado pelas seguradoras. Se a informação modificada no contrato não tiver nenhuma influência no valor do seguro auto, provavelmente o cliente não vai precisar pagar nada.

Por exemplo: se a alteração diz respeito apenas à correção do número de um documento, cor do veículo, nome do segurado ou qualquer outro erro de digitação, certamente não será cobrado nenhum valor no endosso.

Porém, se as mudanças solicitadas refletem diretamente nas condições iniciais do contrato (e dos riscos já calculados), é provável que o valor do seguro auto seja recalculado, com o aumento ou diminuição do preço da franquia, prêmio e coberturas.

Como calcular endosso de seguro auto

O cálculo do endosso de seguro auto é realizado com base na análise de riscos das alterações solicitadas e prêmios vigentes, seguindo a data de ajuste do contrato. Caso as modificações inflacionem o valor do seguro auto (com adição de coberturas, por exemplo), o cliente deverá pagar a diferença.

Por outro lado, se o endosso barateou o valor do seguro (com a exclusão de coberturas, por exemplo), a seguradora deverá descontar essa diferença nas próximas parcelas a serem pagas ou restituir o dinheiro já pago pelo segurado, nos casos de pagamento em cota única ou em prestações maiores.

Então, o que é melhor: endosso ou novo seguro?

Pode-se dizer que, quando surge a necessidade de realizar mudanças significativas no contrato do seguro, como trocar ou incluir condutores e adicionar coberturas extras, a contratação de um novo seguro auto trará mais vantagens.

Afinal, esses ajustes podem desconfigurar praticamente todo o contrato e valor do seguro. Dessa forma, é mais fácil cancelar ele, solicitar uma nova cotação com a corretora e negociar melhores condições com a contratação de um novo seguro auto, garantindo mais economia e uma cobertura totalmente alinhada às necessidades do cliente.

Um ponto importante aqui é que se o seu cliente decidir contratar um novo seguro, você deve orientá-lo a aguardar a finalização do contrato vigente, já que a quebra de acordo pode ocasionar em pagamento de multa ou em prejuízo financeiro, por perder o direito de receber seu dinheiro de volta.

Além disso, ao encerrar um contrato com um bom histórico (sem registrar nenhum sinistro, por exemplo), o cliente pode receber o bônus da seguradora, que funciona como um desconto oferecido a cada ano ao segurado.

Agora, se a ideia é manter as características básicas do seguro auto, realizando pequenas alterações na apólice ou cobertura, o indicado é realizar o endosso no contrato, já que quanto menor for a mudança, mais vantajoso ele será.

Endosso ou novo seguro: como facilitar a decisão do cliente

Como falamos antes, cada caso é um caso e deve ser analisado cuidadosamente, entendendo a fundo o atual momento do seu cliente, suas necessidades e estilo de vida, como ele pode otimizar os custos com o seguro auto e, claro, continuar mantendo a sua proteção e amparo, independente do que aconteça.

Por isso, você, corretor de seguros, precisa estar atento aos custos e vantagens de cada opção, levantar e estudar as cotações, reunir todas as informações possíveis, facilitar os processos de endosso ou novo seguro e auxiliar seu cliente na melhor escolha, de acordo com aquilo que vai atender seus interesses e trazer mais benefícios para ele.

Seja qual for a decisão do seu cliente, a regra de ouro é não ficar sem seguro! Ah, antes de finalizarmos, aqui vai uma dica extra: para agilizar a cotação do seguro auto, você pode contar com o Multicálculo da Segfy, a ferramenta mais ágil do mercado que vai te ajudar a criar propostas de forma rápida, personalizada e 100% online.

Experimente grátis por 7 dias e depois compartilhe aqui o que você achou, combinado?

Essas foram as nossas dicas de hoje sobre endosso ou novo seguro. Esperamos que você tenha gostado! Aproveite já para seguir nosso Instagram, Facebook, LinkedIn e acompanhar as novidades que vêm por aí. 😉

Até a próxima!

Fontes: Valor Investe, CQCS, Smartia, Minuto Seguros, Bidu, BH Minas

Poupar ou investir, eis a questão... Mas você já parou para pensar que entre essas duas opções existe um ponto-chave? Pois é, seja para economizar ou para dar um up na renda, todo mundo também quer (e precisa) mantê-la. Isso mesmo: assegurar que o terreno estará sempre protegido, tranquilo e inabalável, independente do que acontecer. E é aí que entra a importância do seguro no planejamento financeiro.

Afinal, já imaginou perder, de uma hora para outra, anos de trabalho que você dedicou para construir seu patrimônio? Um cenário que ninguém espera encontrar pela frente, mas que pode acontecer, até porque imprevistos surgem quando menos esperamos.

Falando em imprevistos, se tem algo que aprendemos a lidar diante da pandemia foi com o incerto. Ela acionou um baita sinal de alerta em muita gente para garantir uma reserva, caso algo inesperado aconteça.

Então, como incluir o seguro no planejamento financeiro?

Podemos dizer que estamos frente a frente ao mundo VUCA - volatile, uncertain, complex e ambiguous (volátil, incerto, complexo e ambíguo), em que os padrões de consumo estão mudando, os recursos podem ser escassos e hábitos de vida são reconfigurados.

Aliás, formar uma reserva de emergência passou a ser uma das prioridades em todo o mundo. Especialistas apontam que precisamos preservar um valor equivalente a, pelo menos, três meses de gastos recorrentes, só por garantia.

Olhando para tudo isso, entendemos a importância não só de ganhar dinheiro, mas também de saber administrar e proteger o que se ganha. Mas e agora, quem poderá nos defender?

Você, corretor de seguros!

É hora de desbravar

Uma pesquisa divulgada pelo IBRE/FGV apontou uma realidade preocupante: R$5,1 bilhões da renda familiar dos brasileiros desapareceram por conta das mortes causadas pela Covid-19. Grande parte das vítimas representavam a principal ou a única fonte de renda da família, ocasionando em um significativo aumento da situação de vulnerabilidade e uma série de outros problemas que são até difíceis de mensurar.

Ainda assim, mais da metade dos brasileiros (53,9%) não possuem nenhum tipo de seguro ou proteção de renda, segundo um levantamento realizado pela Zurich e Universidade de Oxford.

As razões podem ser inúmeras, mas talvez a principal seja a falta de informação. Muitas pessoas ainda acham que seguro é algo caro ou coisa de gente rica. Quando, na verdade, se tornou algo bem mais acessível nos últimos anos e fácil de ser encaixado no orçamento familiar. Então, seguro é coisa de gente preventiva!

No entanto, a educação financeira é um tema pouco (ou quase nada) presente na vida da maioria dos brasileiros. Exemplo disso é a dificuldade ou até mesmo insegurança que temos para declarar o imposto de renda ou se aventurar em algum investimento financeiro por conta própria.

Daí surge a oportunidade: o corretor de seguros como planejador financeiro. Se está nos seus planos se destacar no mercado, garantir mais credibilidade e estreitar a relação com seus clientes, este é o momento de inovar, aprender e sair na frente.

Afinal, o planejamento financeiro não é exclusividade dos profissionais da área de economia e finanças, mas sim de quem está disposto a arregaçar as mangas para entender tudo o que seu cliente precisa.

O papel do corretor de seguros no planejamento financeiro

Antes de tudo, é importante ter em mente que seguro não é investimento, mas sim uma proteção que pagamos para usar caso algo aconteça. Ou seja, funciona como uma medida preventiva para não deixar nosso orçamento e família desprotegidos.

E quem melhor que você, corretor de seguros, para falar sobre proteção com o seu cliente? Ele já confia em você para preservar seu patrimônio e manter a família amparada, que tal aproveitar esse voto de confiança para ir além? Dar um novo passo e garantir a oportunidade de cuidar do seu cliente por décadas (quem sabe até dos seus filhos, netos e por aí vai).

Não é preciso ser expert em matemática financeira para ajudar o seu cliente a administrar o dinheiro que ele ganha ou até mesmo fazer render mais. Você só precisa ter vontade de aprender o que puder sobre o assunto, entender os objetivos do seu cliente e aproveitar para compartilhar boas práticas, que inclusive podem ser aquelas que você mesmo já coloca em dia no seu próprio planejamento financeiro.

✨ Veja só algumas dicas de ouro:

- Investir em uma previdência privada, além de garantir uma reserva financeira e outros benefícios, pode ocasionar em descontos na dedução do imposto de renda. Legal, né?

- Aplicar investimentos em fundos como o CDB (Certificado de Depósito Bancário) é como guardar ou emprestar seu dinheiro para o banco e, depois, receber ele de volta com juros. O mesmo acontece com o Tesouro Direto, a diferença é que aqui o Governo Federal vai pagar os juros.

- Garantir a proteção dos seus bens é parte essencial do planejamento financeiro. Por isso, vale pesquisar e entender os seguros que podem ajudar a manter seu padrão de vida, caso você fique sem trabalhar ou perca sua principal fonte de renda.

A partir do momento em que você entende de maneira ampla as necessidades do seu cliente e se prepara para orientá-lo, oferecendo exatamente o que ele precisa e com o famoso "preço que cabe no bolso", a relação de confiança ganha um novo status e a fidelização é prolongada, dando abertura para a contratação de mais seguros e diversificação da sua carteira.

Para te ajudar nessa missão, selecionamos 3 cursos gratuitos sobre planejamento financeiro que vão dar aquela mãozinha amiga na hora de entender mais sobre o tema. Vem com a gente:

1. Gestão de Finanças Pessoais - Banco Central do Brasil

Com uma linguagem simples, lúdica e bastante acessível, o curso ensina sobre finanças contando a história de uma família com vídeos animados. A ideia é estimular uma relação mais saudável com o dinheiro, passando por tópicos como poupança e investimentos, orçamento pessoal e familiar, formas de crédito, endividamento e muito mais. O curso é online, com duração de 20h e você pode se inscrever aqui no site da EV.G.

2. Fundamentos de Finanças - Fundação Getulio Vargas

Este é o curso ideal para quem busca uma noção básica de finanças, com informações super úteis sobre como estruturar a vida financeira, tomar decisões assertivas e administrar o dinheiro da melhor forma possível. Ele também é online e tem carga horária de 5h, moleza né? Aproveite já para fazer a sua inscrição no site da FGV e prepare-se para destrinchar conceitos essenciais na elaboração de qualquer planejamento financeiro.

3. Gestão Financeira - Sebrae

Você tem vontade de conquistar uma rotina mais organizada e melhorar o controle orçamentário? Então essa é uma ótima opção para você, especialmente se for MEI ou proprietário de uma pequena empresa. O curso envolve aprendizados sobre fluxo de caixa, controle de giro, análise de estoques e a importância do planejamento financeiro como um todo, com duração de 3h e certificação ao final. Partiu garantir a sua inscrição?

Mas por que o seguro é tão importante no planejamento financeiro?

Bom, podemos dizer que existem basicamente dois motivos que levam as pessoas a se endividarem: um deles é a falta de planejamento financeiro e controle de orçamento, o outro está ligado aos gastos não previstos que podem surgir.

Com isso, fica mais fácil entender porque o seguro influencia diretamente no planejamento financeiro, já que a sua ausência pode ocasionar em gastos extras quando algo inesperado acontece. Fato é que ninguém contrata um seguro esperando utilizar ele um dia, mas se precisar, ele estará ali, pronto para te amparar e proteger em momentos difíceis.

Dessa forma, o ideal é analisar todos os gastos do seu cliente, identificar os pontos que precisam de mais investimento e contratar um seguro adequado às suas necessidades.

A ideia é atuar como um consultor, no sentido de ajudá-lo a blindar todo o seu patrimônio, preservar seus bens, organizar as finanças dele e trazer formas de equilibrar a sua rotina orçamentária, quem sabe até com dicas para economizar e guardar mais dinheiro, por que não?

O céu é o limite. Basta você estar aberto para pensar e fazer diferente. Existe um mar de possibilidades a ser explorado e um universo de conhecimento a sua disposição. Também vale lembrar que você não está sozinho, a Segfy faz questão de te acompanhar nessa incrível jornada, corretor.

Inclusive, preparamos mais dicas como essas de hoje. Para não perder, é só seguir a gente no Instagram, Facebook e LinkedIn que logo logo compartilhamos uma novidade com você, fechado?

Até a próxima! 🙂

Fontes: InfoMoney, Revista Apólice, JRS, Smartia, Estadão

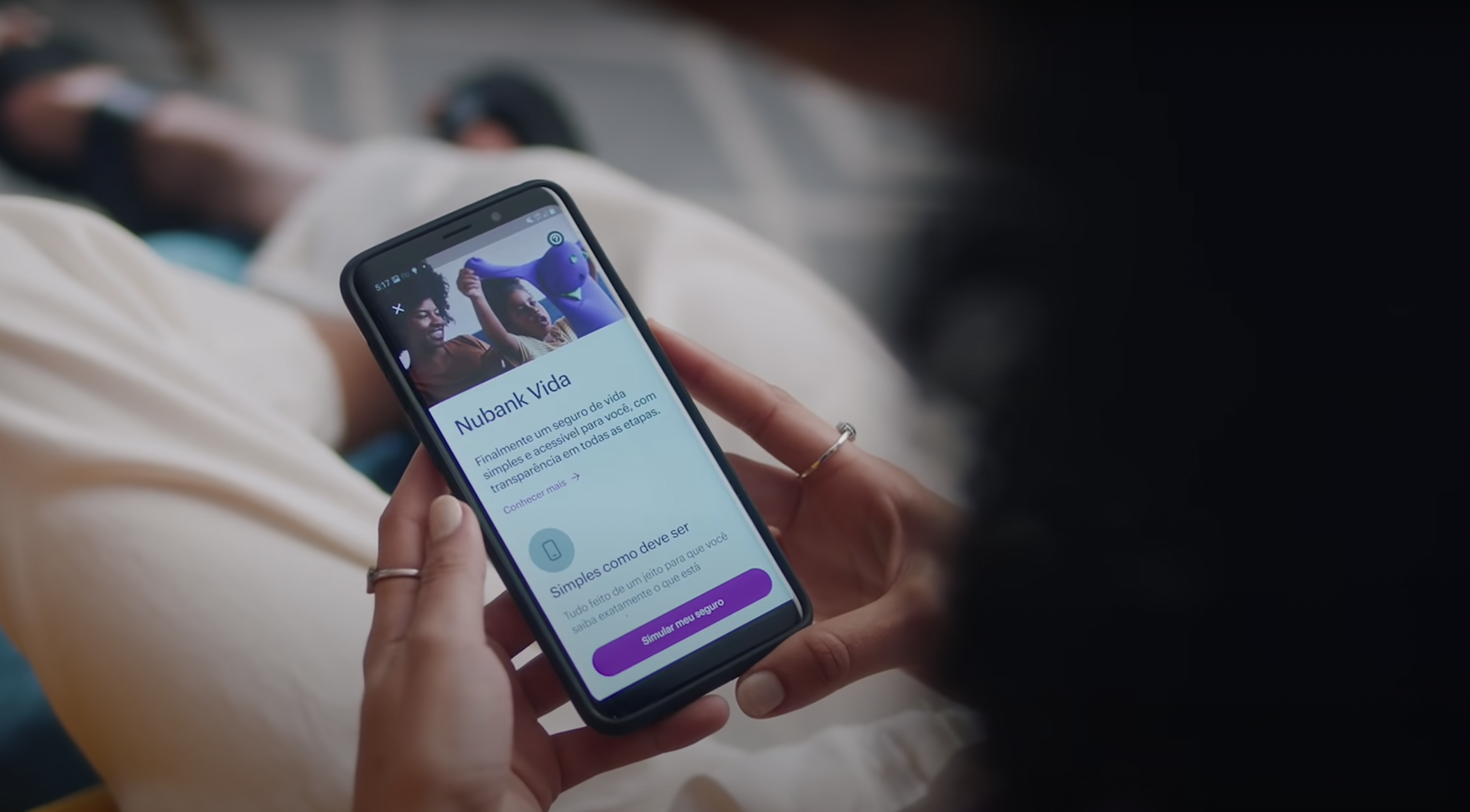

Em dezembro do ano passado uma novidade movimentou o mercado: o lançamento do seguro de vida Nubank. A fintech que promete revolucionar o segmento de seguros conquistou 100 mil clientes em pouco mais de dois meses de lançamento do Nubank Vida. Um marco e tanto, não é mesmo?

Aliás, cerca da metade desses clientes contratou pela primeira vez um seguro de vida. Mas você já parou para pensar qual é o segredo de tanto sucesso? Ou o que motivou essas pessoas a contratarem o serviço em tão pouco tempo? As razões podem ser inúmeras e eu aposto que a curiosidade já tomou conta por aí… 👀

Vem com a gente desvendar esse mistério! 🔮✨

O que o seguro de vida Nubank tem de diferente?

Podemos dizer que são 3 aspectos principais:

1. Simplicidade

Com o Nubank Vida, o famoso segurês sai de cena e dá vez para a transparência total, sem complicações, termos técnicos ou palavras difíceis. Por exemplo: "capital segurado" é chamado de "valor total da cobertura", "prêmio" é "pagamento mensal" e em vez de "abrir um sinistro" o cliente vai "acionar o seguro".

Parece uma mudança simples, né? E é exatamente essa simplificação que o cliente espera. Afinal, com uma linguagem direta e totalmente compreensível, qualquer um se sente mais seguro para contratar algo.

2. Praticidade

Sabe toda aquela papelada que costuma fazer parte de uma proposta ou apólice? O preenchimento de extensos formulários, processos de contratação… Pois bem, com o seguro de vida Nubank a realidade é outra.

O próprio cliente faz a simulação, personaliza sua cobertura e contrata o seguro pelo aplicativo em poucos minutos. Uma experiência customizável, descomplicada e 100% digital, que é possível graças à comunicação simples e acessível que falamos ali em cima.

3. Acessibilidade

Por mais que o cliente considere diversos aspectos para a contratação de qualquer serviço, o preço é (e sempre será) um dos fatores determinantes para essa escolha. Mais um ponto para o seguro de vida Nubank! Não por ser o mais barato do mercado, considerando que existem outras opções mais acessíveis, mas por comunicar seu valor de uma forma muito clara, transparente e direta: "Um seguro de vida completo e que cabe no bolso, com preço médio inicial de R$9 por mês."

A empresa também reforça que não existem tarifas escondidas e reajuste por faixa de idade durante os 5 primeiros anos, o reajuste acontece somente de acordo com a inflação.

Ou seja, todo esse esforço para que o cliente entenda de verdade o que está contratando e o quanto vai pagar por isso enfraquece o tabu de que seguro de vida é caro ou algo inacessível.

É hora de inovar

Toda (r)evolução acontece com a vontade de mudar, certo? Então, esse é o momento de entender o mercado, ouvir seu cliente e se inspirar com tudo aquilo que é diferente, mas que está dando muito certo, como é o caso do seguro de vida Nubank.

A sua postura é que vai determinar se essa "novidade" será uma ameaça ou não para a sua corretora, se você prefere continuar onde (e como) está ou se vai beber dessa fonte para se motivar, reagir e evoluir.

Entendendo o cenário

A pandemia nos levou a enxergar as coisas sob uma nova perspectiva. Um exemplo disso é o senso de urgência para se sentir financeiramente amparado batendo à porta de tantos brasileiros, despertando um sinal de alerta para contratar serviços que podem garantir tranquilidade e proteção em momentos difíceis.

Não à toa, nos primeiros meses de 2021 a contratação do seguro de vida cresceu 24,9% em comparação com o mesmo período do ano passado, segundo dados da Federação Nacional de Previdência Privada e Vida (FenaPrevi).

Inclusive, a procura por seguro de vida teve um aumento de mais de 120% entre os jovens nos primeiros meses deste ano, conforme um levantamento da Superintendência de Seguros Privados (Susep).

Os dados também revelam que ainda existe um potencial enorme a ser explorado, já que apenas 15% da população brasileira possui seguro de vida, enquanto que a média mundial é de aproximadamente 30%.

A oportunidade está aí! E você, corretor de seguros, está pronto para aproveitá-la da melhor forma possível?

Separamos 3 dicas de ouro para te ajudar nessa missão, olha só:

Descomplicar para conquistar

Sabe a linguagem fácil e acessível que falamos lá no começo? Que tal iniciar por ela? Por mais simples e rápido que possa ser o processo de contratação de um seguro com a sua corretora, será que o seu cliente realmente entendeu tudo ou está deixando a decisão mais na sua mão?

Sem dúvidas, você é a melhor pessoa para explicar "tim-tim por tim-tim", eliminar os jargões mais técnicos, garantir um atendimento humanizado e passar toda a confiança que só a sua expertise e experiência pode oferecer ao seu cliente.

Aliás, mais do que confiar em você, seu cliente precisa confiar na decisão que ele mesmo tomou e entender o real valor daquilo que está contratando. Então, você é o responsável por traduzir o propósito de um seguro de vida e oferecer uma contratação totalmente alinhada às necessidades e expectativas do seu cliente.

É praticamente atuar como um educador, para que em momentos mais complicados você tenha a certeza de que seu cliente não vai abrir mão do seguro de vida, mas sim da assinatura de um streaming ou de algum outro serviço não essencial.

Você pode começar revisando suas propostas, formulários, contratos, conteúdos no site e redes sociais (se tiver)... Trazendo termos que são facilmente compreendidos por qualquer um em tudo aquilo que pode impactar a decisão do seu cliente. A ideia é desmistificar expressões mais burocráticas e não tão claras que fazem parte do mercado. Resumindo: seja a luz no fim do túnel para o seu cliente. 🔦

O autosserviço como seu aliado

Você já parou para pensar que nem todo mundo gosta de comprar com a ajuda de um vendedor? Pois é, muitas pessoas preferem ter mais autonomia e liberdade em suas escolhas. Foi exatamente isso que o Nubank entregou aos seus clientes, uma experiência descomplicada e autossuficiente.

E você, também está olhando para esse perfil de consumidor?

Neste modelo de negócio, podemos dizer que o cliente percorre seu trajeto praticamente sozinho, da compra ao pagamento pelos produtos, o que pode tornar o processo mais rápido e ainda melhorar a sua experiência. As vantagens também são significativas para a sua empresa, otimizando custos operacionais, reduzindo as chances de erro e aumentando a produtividade.

Por exemplo: em vez de você e seu cliente dedicarem boa parte do tempo para preencher formulários extensos e burocráticos, que tal disponibilizar um Google Forms simples, fácil e com uma linguagem amigável para que o próprio cliente preencha quando quiser. A ferramenta é gratuita e você pode integrar ao seu site ou redes sociais. Comece fazendo um teste e medindo a adesão da clientela, aposto que você vai se surpreender com o resultado. 😉

Além disso, você também pode disponibilizar uma seção de perguntas frequentes para o cliente esclarecer suas dúvidas por conta própria, oferecer diversas formas de pagamento e garantir um atendimento ágil e personalizado, seja por chats, email, telefone, WhatsApp ou o que seu cliente preferir.

Inclusive, o atendimento é peça chave para o sucesso do seu negócio! Por mais que o cliente queira resolver seu problema sozinho, dúvidas podem surgir e ele precisa contar com todo o suporte que uma venda humanizada oferece. Por isso, não deixe de acompanhar seu cliente e estar integralmente disponível para apoiá-lo em qualquer situação.

Digitalizar é preciso

A Covid-19 também acelerou a digitalização do setor, já que muitas empresas tiveram que adaptar seus processos para o modelo remoto ou híbrido, garantindo a ampla oferta dos seus serviços e a segurança dos clientes.

Um estudo da Intuit QuickBooks indica que 49,7% das pequenas empresas brasileiras estão mais digitais hoje por conta da pandemia do coronavírus. E ainda existe muito a fazer! Afinal, o cliente está cada vez mais exigente e buscando soluções que resolvam seus problemas de uma maneira bastante prática.

Alguns sistemas e ferramentas proporcionam essa agilidade e eficiência que você precisa para modernizar seu negócio, sem deixar de lado a essência e o propósito da sua corretora. Como é o caso de Segfy, a plataforma completa para o corretor de seguros, com sistema de gestão e multicálculo. E o melhor: tudo por apenas R$60,00 por mês.

Que tal experimentar de graça e depois compartilhar com a gente o que você achou? 🚀

Bom, a lição que fica é que pode parecer até audacioso demais enfrentar uma gigante do setor financeiro, que já possui mais de 35 milhões de clientes e investimentos estratosféricos.

Mas a verdade é que o papel do corretor de seguros ou especialista em riscos continua sendo essencial para propagar a importância e o funcionamento dos seguros, destrinchando todas as coberturas, diferenças de planos, apólices ou propostas que vão trazer mais segurança e tranquilidade para a população em geral.

Lembra do início da pandemia, quando se falava sobre a importância de usar máscaras para proteger as pessoas ao seu redor? Dá para dizer que esse pode ser o grande desafio do corretor de seguros hoje: levar conhecimento para o maior número de pessoas possível sobre a importância de se proteger e garantir a segurança de quem você ama.

A boa notícia é que você não está sozinho, a gente te ajuda nessa! A propósito, esse conteúdo foi inspirado nas dicas do nosso especialista em seguros, André Rezende, que também vai conversar com você nas nossas redes. Então, aproveite já para seguir nosso Instagram, Facebook e LinkedIn, acompanhar mais insights e se preparar para as novidades que estão por vir, fechado? 🙂

#segfy #segjunto

Fontes: Nubank, Exame, Estadão, Uol, CNN Brasil, Murilo Gun

Você já parou para desenhar sua estratégia de e-mails de venda e relacionamento com o cliente? Por mais que os canais de comunicação digitais tenham crescido e o contato com o cliente fique disponível em vários lugares, o e-mail continua sendo a melhor opção na hora de construir confiança e um relacionamento constante com os seus clientes.

Gastar um tempo inicial desenhando estruturas de e-mails de venda, réguas de relacionamento e automatizações vai agilizar muito a sua empresa ao longo do tempo. Siga essas nossas 7 dicas essenciais:

1 - Segmente a sua base e personalize

Nem todo mundo precisa receber seus e-mails, por isso, ter uma base de dados organizada e segmentada vai ajudar que a comunicação seja mais personalizada com cada pessoa e sem deixar que os assuntos se percam no desinteresse. Entenda onde cada cliente está no seu funil de vendas para que eles não recebam comunicações no tempo errado.

2 - Dedique um tempo a mais para pensar no assunto do e-mail

Em uma passada rápida pela sua caixa de entrada, seu olho já se fixa nos assuntos mais importantes para dar atenção, já que nem sempre conseguimos dar conta do volume de informações que recebemos todos os dias. É aqui que um título de e-mail bem escrito pode fazer diferença para que a pessoa considere que é um assunto que vale sua atenção.

Diferença entre e-mails de venda X e-mails de relacionamento

É importante lembrar a função de cada tipo de e-mail que você está enviando. Uma grande diferença entre os e-mails de venda e os e-mails de relacionamento começa no título. Os e-mails de venda precisam de uma escrita mais persuasiva, que desperte interesse e uma ação do lado do cliente, já os e-mails de relacionamento podem ser mais claros no assunto, destacando a importância das informações na hora do cliente ter a experiência de uso com o seu serviço.

Para e-mails de venda, você pode usar alguns desses formatos:

- Curiosidade e mistério: deixe a pessoa com vontade de saber o que está dentro daquele e-mail. Ex: A dica de economia que ninguém te conta sobre o seguro do seu carro.

- Perguntas: usar perguntas faz com que o cérebro da pessoa se prepare para responder, e isso pode fazer com que ela se interesse também na sua resposta, abrindo o e-mail. Ex: O que você faria se ficasse impedido de trabalhar? (gatilho para vender seguro de vida).

- Gatilhos de urgência ou escassez: usando o tempo, ofertas exclusivas, ou pegando em alguma dor que tem muita relevância para o seu cliente. Ex: Acaba hoje a oportunidade para você garantir sua cotação com vantagens exclusivas.

- Personalização: se você possui uma plataforma de e-mails que permite a personalização, use o nome da pessoa em alguns títulos. Ex: Maria, eu trouxe a solução que você pediu para o seguro da sua casa.

- Tendências: preste atenção no que está acontecendo. Assuntos que estão nas notícias, preocupações e tendências mostram que sua empresa está atualizada e o cliente precisa dar uma resposta rápida para acompanhar. Ex: A temporada de chuvas chegou, sua casa está protegida?

Só cuidado com a linha tênue do título que é atrativo e do título que parece spam. Além das pessoas cansarem desse tipo de apelo, a próprio gerenciador de e-mails que a pessoa usa pode jogar ele direto para spam ou caixas de promoções, onde ficarão perdidos.

3 - Atenção ao visual

Na hora de construir o template dos seus e-mails, procure passar confiança e profissionalismo. Use a identidade visual da sua empresa se for possível, principalmente na assinatura.

Destaque informações importantes do texto usando de negrito ou cores diferentes, preste atenção no espaço de leitura para não criar blocos de texto muito grandes onde a pessoa vai olhar correndo. Se for possível, também utilize imagens e botões no caso de precisar direcionar a pessoa para outro lugar para terminar a venda.

4 - Fique atento na estrutura do seu texto

Depois de criar um bom título e gerar interesse suficiente para que a pessoa abra e queira ver o que mais você tem a dizer, não decepcione! Crie uma estrutura clara de começo, meio e fim, com propósito definido.

No começo do texto você ainda deve trabalhar um pouco de gerar interesse e despertar a atenção, apresentar um problema e logo depois a solução, mostrar como ela funciona e até mesmo usar prova social em alguns casos, para terminar com uma chamada para ação pontual.

5 - Não disperse ideias

Pode ser que sua empresa trabalhe com um grande portfolio de seguros, com vários tipos de clientes, e isso pode fazer com que a pessoa se sinta perdida na hora de decidir contratar seus serviços. É importante entender a persona do seu cliente e conseguir segmentar essas personas entre os seus serviços na hora de fazer uma oferta certeira.

Crie um funil de comunicação para venda que considere como e por onde a pessoa chegou até você, qual a dor principal que ela precisa resolver e só depois trabalhe a venda de serviços complementares ou adicionais.

6 - Confirme comunicações importantes por outros canais de contato

Na hora de melhorar o relacionamento com o cliente, existem momentos em que você vai precisar sincronizar comunicações entre canais diferentes e acompanhar a resposta do cliente. Se você mandou sua proposta e documentos importantes por e-mail, pode ser uma boa ideia confirmar com o cliente pelo WhatsApp o recebimento, principalmente nos primeiros contatos, para ter certeza de que o endereço de e-mail está correto e atualizado.

7 - Automatize o envio com uma boa plataforma para gerenciar o relacionamento com os seus clientes

Com a plataforma de gestão da Segfy, fica muito mais fácil proteger os dados dos seus clientes, gerenciar contatos e automatizar o envio de e-mails, aumentando suas vendas, recorrência e fidelização de clientes.

Quem é seu cliente de seguros? Para vender, se comunicar, atender o cliente de seguros, todo corretor precisa saber quem é essa pessoa. Embora cada indivíduo seja único, é possível desenhar uma persona que ilustra esse comprador ideal.

A partir desse desenho, fica mais simples decidir propostas de venda, definir os produtos a serem oferecidos, tipo de abordagem e tom de voz para comunicação.

A persona também ajuda na hora de como desenvolver e oferecer seus serviços focados nas necessidades e desejos deste seu cliente de seguros.

Quem é a persona do meu cliente de seguros?

Uma confusão muito comum na hora de desenhar o cliente ideal é misturar público alvo com a persona, vamos entender como separar essas duas classificações e te mostrar uma ferramenta prática para ajudar no desenho da persona.

A diferença entre público alvo e persona

Público alvo se refere ao grupo de pessoas que são seus potenciais clientes com características demográficas que os identificam. Por exemplo: homens, casados, que moram em cidades grandes, têm renda média de X reais , possuem carro e são empregados CLT - esse é um exemplo de público alvo.

Já a persona, é realmente uma personificação de quem é seu cliente ideal, no nível individual.

Exemplo: Ricardo - jovem pai e trabalhador, começou sua carreira agora e acabou de comprar seu primeiro carro. Se preocupa em trazer estabilidade financeira para sua família, pensa em comprar uma casa, tem preocupação com o futuro de seus filhos e joga futebol nas horas vagas.

Canva da proposta de valor

Uma ferramenta que pode auxiliar no desenho da sua persona é o Canvas de Proposta de Valor. Ele foi desenvolvido por Alexander Osterwalder para ilustrar o encaixe de mercado e produto do que você oferece ao seu cliente, pois ele parte de dois pontos de vista: o do cliente e o da sua empresa.

Qual a visão de valor do seu cliente?

Do lado do cliente no canvas você vai listar três bases:

- Tarefas do cliente: aqui entram todas as tarefas ou necessidades que o cliente precisa resolver em algum momento da vida dele que tenha relação com o seu produto ou serviço. Exemplo: proteger sua família, proteger seus bens, encontrar um corretor, contratar um seguro, entender o que está contratando, acionar o seguro, fazer renovação de seguro automóvel, etc.

- Ganhos: nessa lista serão listados todos os ganhos que o cliente conquista ao conseguir realizar as tarefas listadas no primeiro passo de uma maneira positiva. Exemplo: tranquilidade, entendimento, tempo no dia, facilidade de acesso aos seus dados, segurança.

- Dores: no último pilar do lado do cliente, listamos quais são as dores que ele encontra pelo caminho ao tentar realizar as tarefas que precisa. Exemplo: não entender as cláusulas de um contrato, não saber o que contratou, não ter retorno rápido de seu corretor, insegurança na hora de decidir qual seguro contratar e falta de conhecimento.

Qual a proposta de valor da sua corretora?

Do lado da sua empresa, o Canvas de Proposta de Valor pede que você faça um levantamento de mais três pilares:

- Produtos e serviços: aqui é onde você vai listar todo o seu portfólio de tipos de seguro que oferece e qualquer outro produto ou serviço diferenciado da sua empresa. Exemplo: seguro automóvel, consultoria de seguros, seguro vida, avaliação de veículo, etc...

- Criadores de ganho: aqui você vai olhar para os ganhos que o seu cliente busca, listados lá na parte do cliente e listar tudo que sua empresa oferece que gera esses ganhos no cliente. Exemplo: seu cliente busca agilidade e sua empresa consegue enviar uma cotação rápida por WhatsApp, afinal o multicálculo de seguros Segfy oferece cotações ilimitadas em até 30 segundos.

- Aliviam as dores: o que sua empresa oferece que alivia as dores listadas dos clientes. Exemplo: ele procura poupar tempo e não quer se preocupar em lembrar que o seguro do carro está vencendo, correndo o risco de ficar sem proteção. Para isso sua empresa usa uma plataforma de gestão que facilita o processo e se antecipa na hora de renovar com seus clientes.

É importante que sua empresa tenha fit de serviços e produtos que vão gerar os ganhos que os clientes procuram e aliviar suas dores.

Escrevendo seu cliente de seguros ideal

Agora que você levantou as tarefas de seus clientes, suas dores e desejos, você pode juntar com os dados demográficos do seu público alvo e desenhar suas personas. Elas sempre serão um retrato do seu cliente ideal, por isso escolhemos um nome na hora de caracterizar essa idealização.

Com a descrição pronta da sua persona você pode identificar melhor em quais canais de comunicação você precisa se comunicar com ele, quais são suas prioridades de vida na hora de uma argumentação de venda e personalizar produtos que eles podem nem saber que poderiam resolver algumas de suas dores na hora de escolher um seguro.

Exemplo: cliente para seguro automóvel

Persona 01: Samara - a mãe multitarefas: ela é casada, tem 34 anos, 2 filhos, usa o carro da família para levar as crianças na escola, trabalhar e fazer as compras da casa, tem metade da vida no carro de tanto tempo que passa lá, consome conteúdos em formato podcast por não ter tempo de parar para olhar as telas de tv, procura um corretor que passe tudo que ela precisa direto pelo WhatsApp e que entregue todos os processos facilitados e a lembre de pagamentos e renovações, já que ela está com a cabeça muito ocupada com o calendário dos filhos.

Persona 02: Antônio - o motorista de aplicativo: ele é pai de família, encontrou nos aplicativos de mobilidade uma maneira de fazer renda extra, busca investir para deixar seus filhos seguros no futuro, consome vários conteúdos em grupos de WhatsApp de outros motoristas e considera a indicação muito importante na hora de confiar em um corretor, gosta de facilidade na hora de decidir pagamentos, principalmente de parcelamento no cartão de crédito.

Com quantas personas de clientes posso trabalhar na minha empresa?

Sua corretora pode trabalhar com mais de uma seguradora levando em conta a quantidade de seguros que oferece, focando em algumas personas principais, que vão cobrir a maioria de seus clientes e considerando quais tem uma boa combinação com a proposta de valor da empresa.

Agora é mãos à obra! Defina as personas do seu cliente de seguros ideal e não esqueça de compartilhar a visão com a sua equipe, para que todos estejam alinhados com a comunicação e posicionamento da sua empresa!

Temos uma notícia incrível pra todo mundo!

Agora a Segfy é plataforma completa, de multicálculo + gestão, em uma só!

E sabe a melhor parte: você não vai pagar nada a mais por isso. Pelo contrário, vai pagar menos para ter mais!

Agora cada usuário tem acesso à ferramenta completa da Segfy de Multicálculo + Gestão, pagando apenas R$ 60.

Antes o preço por usuário do multicálculo era R$ 119 e da gestão R$ 149, somando R$ 270. Agora as duas juntas custam R$60.

Todos os clientes Segfy já tiveram seus valores ajustados pra esse novo preço, e estão economizando muito!

Mas, por que estão fazendo isso?

Nossa missão é deixar os seguros mais acessíveis pra todo mundo para proteger mais pessoas. Pra isso, nossa plataforma precisa ser acessível principalmente pra você, corretor(a).

E o que eu preciso fazer para ter acesso?

Nada! O acesso à plataforma completa de multicálculo + gestão já está liberado. Vale dizer que se você continuar usando a plataforma, vamos entender que concorda com os nossos Termos de Uso, ok?

Quanto tempo esse novo preço vai durar? O preço anterior vai voltar?

O preço anterior não vai voltar. Não é promoção. É o novo preço da Segfy. 🙂

Como fica a minha quantidade de usuários e licenças?

Sua quantidade de usuários agora é igual a de licenças, que passa a ser uma conta só. Ou seja, se você tinha 2 usuários e 3 licenças, agora você passa a ter 3 usuários e só. Todos os usuários têm acesso liberado ao multicálculo e gestão, em uma plataforma só.

Como serei cobrado?

Agora você será cobrado apenas pela quantidade de usuários. O valor de cada usuário é de R$ 60, com acesso à ferramenta única de multicálculo e gestão.

Vou poder escolher o que cada usuário tem acesso?

Sim, você pode definir o acesso de cada usuário nas configurações da plataforma.

A partir de quando irei pagar esse novo valor?

A partir de abril sua fatura já estará atualizada com o valor corrigido. Melhor, impossível, né?

Se ficou com alguma dúvida, nos mande uma mensagem via WhatsApp Segfy. Nosso horário de atendimento é de segunda a sexta das 09:30h às 17:30h.

Esperamos que tenha gostado dessa novidade e queremos dizer que ainda faremos muito mais melhorias nesse ano para facilitar o seu trabalho e te ajudar a vender mais. Assim, mais pessoas ficam seguras.

Segfy, você + seguro.

Autor(a): Leonardo Dulcio

Jornalista, com amplo conhecimento em marketing digital e produção de conteúdo para o segmento de seguros. Apaixonado por esportes e sempre disposto a aprender coisas novas.